Unseres Erachtens sind es drei wesentliche Punkte, auf die Anleger in High-Yield-Bonds achten müssen:

*Die anhaltende Renditeerwartung wird wahrscheinlich zu einer weiteren Einengung der Credit Spreads führen, da die Anleger nach einkommensgenerierenden Assets suchen und die Sorge vor Zahlungsausfällen abnimmt.

*Die generelle Rallye der High-Yield-Bonds dürfte 2021 zu einer stärkeren Diversifizierung führen, wobei die besten Renditen möglicherweise von den gegenläufigen Kräften der derzeitigen strukturellen Gewinner und den selektiven Gelegenheiten unter den sich erholenden Zyklikern kommen werden.

*Das größte Risiko für die High-Yield-Märkte könnte vom anderen Ende des Kreditspektrums ausgehen, falls Inflationssorgen die Renditen von Staatsanleihen unter Aufwärtsdruck setzen. Wir gehen davon aus, dass die Zentralbanken akkommodierend bleiben werden, aber Wirtschaftsdaten könnten die Volatilität erhöhen.

Die Verfügbarkeit wirksamer Impfstoffe könnte den Aufschwung im Jahr 2021 beflügeln. Die Lockerung der Beschränkungen Mitte 2020 hat gezeigt, dass die Volkswirtschaften in der Lage sind, eine rasche V-förmige Erholung zu erreichen, wenn man dies zulässt. Wir sind uns jedoch darüber im Klaren, dass die Logistik einer Impfung der breiten Bevölkerung leichter gesagt als getan ist. Wir gehen davon aus, dass die Impfmaßnahmen ab dem zweiten Quartal 2021 ihre größte Wirkung entfalten werden, da vulnerablere Gruppen geschützt werden und der Norden der Welt den Winter überstanden hat.

Die Märkte blicken in der Regel über die aktuellen wirtschaftlichen Bedingungen hinaus, und konjunktursensitive Kredite reagieren bereits mit einer Verengung der Spreads (was zu niedrigeren Renditen und höheren Anleihepreisen beitragen kann) in Erwartung sich verbessernder Cashflows und sinkender Ausfallrisiken.

Auch wenn viele Unternehmen im Jahr 2020 in der Lage waren, Finanzmittel auf den Kapitalmärkten zu beschaffen, um die Lockdowns zu überbrücken, werden nicht alle überleben. Daher ist es weiterhin entscheidend die Fundamentaldaten im Blick zu behalten. Wir glauben, dass in einigen der Covid-sensitiveren Sektoren, die dem Markt hinterherhinken, wie Freizeit und Immobilien, durchaus selektive Chancen bestehen. Es wird wahrscheinlich auch mehr Gelegenheiten im unteren Bonitätsspektrum und bei kleineren Emittenten geben, sobald wir in die Erholungsphase des Kreditzyklus kommen, in der die Unternehmen versuchen, ihre Bilanzen zu sanieren. Die Renditen dürften aufgrund der Risikobereitschaft der Anleger und der niedrigen Zinssätze steigen. Dies bedeutet nicht, die Vorsicht über Bord zu werfen. Wir gehen davon aus, dass sich die Credit Spreads verengen werden, jedoch in begrenzterem Maße, da sie sich bereits seit März 2020 deutlich verengt haben.

Die strukturellen Veränderungen der Wirtschaft, wie z.B. die Digitalisierung, werden voraussichtlich Bestand haben. Ebenso werden die Faktoren wichtig bleiben, die typischerweise eine gute Bonität ausmachen, wie z.B. zuverlässige Cashflows, gutes Management und eine Verbesserung der Umwelt-, Sozial- und Governance-Bilanz (ESG). Anleihen von Unternehmen, die diese Qualitäten unter Beweis stellen, sollten helfen, als Ausgleich gegen die Marktvolatilität zu wirken.

Willkommene zusätzliche Möglichkeiten

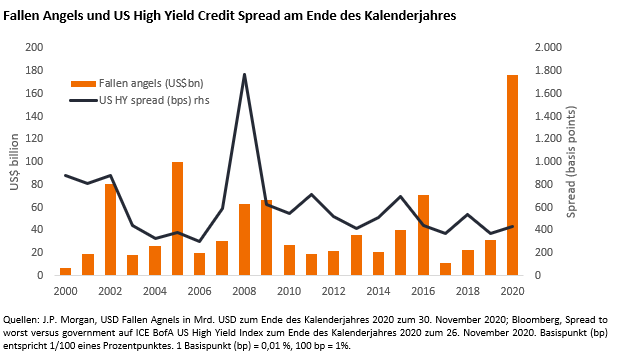

Ein bemerkenswertes Phänomen des Jahres 2020 war die Widerlegung der These, dass eine Welle von Herabstufungen den High-Yield-Markt destabilisieren würde. Obwohl die Anzahl der „Fallen Angels“ (Anleihen, die von Investment Grade auf Sub-Investment-Grade herabgestuft wurden) stark zunahm, war der High-Yield-Markt in der Lage, den Anstieg des Angebots zu absorbieren. Tatsächlich sind die High Yield Credit Spreads nur geringfügig größer als Anfang 2020.

Wir begrüßen das wachsende Angebot an Emissionen nach einem geringen Netto-Neuemissionsvolumen auf den High-Yield-Märkten in den Jahren vor 2020. Schließlich trägt es dazu bei, die Möglichkeiten für High-Yield-Investoren zu erweitern. Darüber hinaus ist der Markt aus technischen Gründen oft nicht in der Lage, Anleihen beim Übergang zwischen Investment Grade und High-Yield und umgekehrt korrekt zu bepreisen, wodurch sich Möglichkeiten ergeben, von diesen Preisineffizienzen zu profitieren.

Für 2021 rechnen wir mit weiteren Fallen Angels, die jedoch unter dem Level von 2020 liegen werden, und dass die Ausfallquote ihren Höhepunkt weit unter dem Niveau der letzten Krise erreichen wird –angesichts des Ausmaßes der wirtschaftlichen Turbulenzen eine beachtliche Leistung. Die Unterstützung durch die Zentralbanken und die von den Regierungen initiierten Konjunkturprogramme haben dazu beigetragen, einen funktionierenden Kreditmarkt aufrechtzuerhalten und zu niedrigen Finanzierungskosten beizutragen. Wir glauben, dass die Aufsichtsbehörden den Konjunkturaufschwung nicht gefährden möchten und sie für das gesamte Jahr 2021 an einer akkommodierenden Politik festhalten werden, indem sie die Zinssätze niedrig halten und die laufenden Programme zum Erwerb von Assets fortsetzen. Da die Zentralbanken nach wie vor Anleihen (wenn auch in erster Linie Investment-Grade-Anleihen) kaufen und die Emissionen wahrscheinlich zurückgehen werden, dürfte dies eine günstige Nachfrage/Angebot-Dynamik schaffen.

Zu viel des Guten?

Die Märkte versuchen jedoch, vorausschauend zu handeln. Eine Kombination aus der sich abzeichnenden Erholung und der steigenden Gesamtinflation (Headline-Inflation) könnte die Anleger veranlassen zu glauben, dass die Zinssätze steigen könnten. Die höheren Renditen von High-Yield-Bonds wirken traditionell als Puffer gegen das Zinsrisiko. Allerdings gilt es zu bedenken, dass die Volatilität am Staatsanleihenmarkt auch auf andere Fixed-Income-Segmente übergreifen könnte. Wir gehen davon aus, dass die Zentralbanken versuchen werden, die Volatilität an den Märkten für Staatsanleihen zu begrenzen. Allerdings ist es paradox, dass das größte Risiko für hohe Renditen möglicherweise von dem ausgeht, was am anderen Ende des Kreditspektrums geschieht.

---

*) Tom Ross ist Corporate Credit Portfolio Manager bei Janus Henderson.

Ausblick: High-Yield-Bonds – die Herausforderungen des nächsten Jahres

Tom Ross