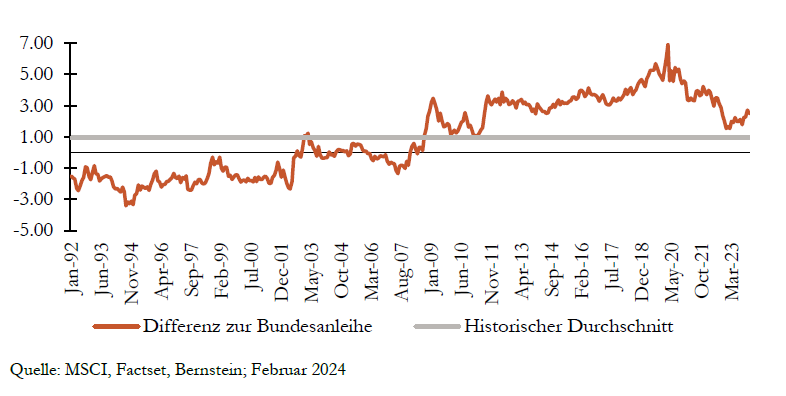

Angesichts der ultralockeren Geldpolitik wurden Dividenden in den vergangenen Jahren oft als neuer Zins bezeichnet. Doch auch wenn der „echte“ Zins nun zurück ist: Anleger sollten Aktien von ausschüttungsstarken Unternehmen nicht aus dem Fokus verlieren. Denn Papiere mit einer hohen Gesamtrendite bleiben für ertragsorientierte Investoren im Vergleich zu anderen Anlageklassen interessant. Der European High Combined Yield Basket bietet aktuell einen Renditeaufschlag in Höhe von fast 2,5% gegenüber 10-jährigen deutschen Staatsanleihen – auch im Vergleich zur Historie ein aussichtsreicher Wert (sh. Abbildung).

Abbildung: Differenz der Gesamtrendite des European High Combined Yield Basket zur 10-jährigen Bundesanleihe (in %)

Die Dividende wird als potenzielle Renditequelle bei Aktieninvestments oft unterschätzt. Dabei leisteten Ausschüttungen in den vergangenen 100 Jahren einen erheblichen Beitrag zur Gesamtrendite. In den USA entfielen knapp 40% der Gesamtperformance des S&P 500 auf Dividenden. Noch höher war der Anteil mit mehr als der Hälfte in Europa.

Dividendenrendite ist trügerisch

Anleger sollten aber beachten, dass es sich bei Investments mit Dividendenfokus keineswegs um einen Selbstläufer handelt. Vielmehr ist auch in diesem Bereich eine umsichtige Auswahl der Investmentziele nötig. Nur der Blick auf die Dividendenrendite reicht nicht aus. Denn so verlockend ein hoher Wert ist: Er kann trügerisch sein. Die Vergangenheit hat gezeigt, dass die Unternehmen mit der höchsten Dividendenrendite oft über „gebrochene“ Geschäftsmodelle verfügen, also sich mit strukturellen Herausforderungen beschäftigen müssen. Sie werden sich möglicherweise nicht erholen können und in der Folge ihre Dividendenausschüttungen senken oder sogar ausfallen lassen müssen.

Es gilt daher, den Ursprung der Ausschüttungen zu analysieren: Wenn sich ein Unternehmen dafür verschuldet, könnte dies zu Lasten der künftigen Rentabilität gehen und die Wachstumsaussichten beeinträchtigen. Aufschluss gibt hier die Ausschüttungsquote, die sogenannte Pay-out Ratio einer Aktie. Sie gibt den prozentualen Anteil der Dividende am Unternehmensgewinn an. Liegt sie über 1, bedient sie das Unternehmen aus der Substanz. Ausschüttungen, die die zugrundeliegende Gewinnentwicklung übersteigen, sind langfristig aber nicht tragbar. Wir investieren daher nicht in Unternehmen, die mehr ausschütten als sie verdienen.

Darüber hinaus kann ein hohe Dividendenrendite schlichtweg aus einem gesunkenen Aktienkurs resultieren. Schließlich handelt es sich dabei um den Quotienten aus Dividende und Aktienkurs. Fällt der Aktienkurs, steigt bei gleichbleibenden Ausschüttungen die Dividendenrendite. Ein hoher Wert kann also auch die Skepsis der Marktteilnehmer gegenüber einer Firma widerspiegeln.

Dividendenkontinuität und -wachstum wichtiger als ihre Höhe

Anleger sollten also weniger darauf achten, welches Unternehmen auf dem Papier die höchste Dividende zahlt. Wesentlich wichtiger sind aus unserer Sicht die Kontinuität und das Wachstum der Ausschüttungen. Beständige, qualitativ hochwertige Unternehmen mit einem gesunden Gewinnwachstum sind eher in der Lage, ihre Ausschüttungen kontinuierlich zu steigern und damit ein jährliches Dividendenwachstum zu erzielen. Erst wenn aus dem Cashflow sowohl Investitionen in das eigene Wachstum als auch die Dividende finanziert werden, kann eine nachhaltige Ausschüttungspolitik sichergestellt werden. Die Qualität und Attraktivität der Dividendenzahlungen folgen also der Unternehmensstärke – und nicht umgekehrt. In unserem Portfolio befinden sich Unternehmen, die seit mehr als 100 Jahren konstant eine Dividende ausschütten.

Ein Aspekt, der ebenfalls nicht unterschätzt werden sollte, sind Aktienrückkäufe. Diese haben in den USA eine größere Tradition als in Europa und kommen ebenfalls den Aktionären zugute. Indem ein Unternehmen eigene Papiere erwirbt, erhöht es zum einen die Nachfrage. Das kann sich positiv auf den Kurs auswirken. Zum anderen werden die rückerworbenen Aktien oftmals eingezogen. Dadurch verteilt sich der zukünftige Gewinn des Unternehmens auf weniger Papiere.

Bei der Bewertung der Kapitalrendite eines Unternehmens sollte demnach eine ganzheitliche Betrachtung – also die Gesamtrendite – im Fokus stehen und nicht nur die Kursentwicklung. Auch die erzielte Rendite durch Aktienrückkäufe hat bei einigen Aktien einen hohen Stellenwert.

Dividendenchampions und Dividendenwachstumstitel

Unternehmen mit einer anlegerfreundlichen Ausschüttungspolitik gibt es in zwei Varianten. Eine sind Dividendenchampions. Dabei handelt es sich oftmals um sehr große Unternehmen wie etwa Nestlé, Microsoft oder McDonalds. Diese zahlen Jahr für Jahr eine stabile beziehungsweise steigende Dividende, zeichnen sich aber nicht durch ein übermäßig starkes Wachstum aus. Die andere sind Dividendenwachstumstitel, meist kleinere, stark wachsende Unternehmen mit hohen Dividendensteigerungen.

Geografisch gesehen finden wir letztere aufgrund unserer hohen lokalen Expertise im Small- und Micro-Cap-Bereich insbesondere in Europa. Denn gerade bei kleineren Unternehmen ist es ungemein wichtig, mit dem Management in Kontakt zu treten und das Geschäftsmodell genau zu analysieren. Die gute Nachricht dabei: Es gibt auf unserem Kontinent zahlreiche innovative Unternehmen in der zweiten Reihe, die von Trends wie der Digitalisierung und dem fortschreitenden Bedarf an Gesundheitsdienstleistungen profitieren. Insgesamt gehören Technologie und Healthcare zu unseren bevorzugten Branchen: Die Unternehmen müssen die digitale Transformation vorantreiben und die Chancen nutzen, die sich beispielsweise aus Künstlicher Intelligenz ergeben, um auch in Zukunft wettbewerbsfähig zu sein. Derweil steigt aufgrund der zunehmenden Alterung der Gesellschaft der Bedarf an medizinischer Versorgung.

Nachhaltigkeitsfaktoren einbeziehen

Unser Portfolio ist aber breit aufgestellt. Derzeit haben wir beispielsweise auch ein Engagement im Energiesektor. Wenngleich wir den langfristigen Trend eher negativ bewerten, halten wir aufgrund des Momentums der Branche aktuell ein taktisches Investment. Dabei setzen wir ausschließlich auf die Unternehmen mit der höchsten ESG-Bewertung des Sektors. Ohnehin spielen Nachhaltigkeitskriterien für uns eine wichtige Rolle. Wir investieren beispielsweise nicht in Unternehmen, die mehr als 5% ihres Umsatzes mit Waffen, Tabak, Atomenergie oder unkonventioneller Öl- und Gasförderung generieren.

Wann aber ist aus unserer Sicht der Zeitpunkt erreicht, an dem man sich von einem Unternehmen trennen sollte? Wie bereits beschrieben ist für unseren „Quality-Income“-Ansatz nicht die Dividendenrendite entscheidend, sondern die Qualität, Kontinuität und das Wachstum der Ausschüttungen. Wenn ein Unternehmen seine Dividende kürzt oder sogar aussetzt, läuten bei uns die Alarmglocken. In diesem Fall prüfen wir zunächst die Hintergründe. Hat es regulatorische oder politische Gründe und handelt sich daher um eine Ausnahme, verbleibt das Unternehmen im Portfolio. Sind jedoch strukturelle Veränderungen dafür verantwortlich, stellt sich die Situation anders dar: Liegt es daran, dass sich die Marktposition etwa aufgrund neuer Mitbewerber, ausgelaufener Patente oder einer Veränderung des Geschäftsmodells, ist es Zeit für die Reißleine.

---

*) Andreas Strobl, Head of German Equities, Wealth & Asset Management bei Berenberg

Gastbeitrag: Bei Dividendenaktien zählen Substanz und Kontinuität

Andreas Strobl