„Die institutionellen Anleger sahen das Glas im Mai immer noch als halb voll an. Die Zunahme der Gesamtallokation in Aktien auf Kosten von Barmitteln spricht für das eindeutige Bestreben, die Risikobudgets beizubehalten. In diesem leicht risikofreudigen Umfeld begannen langfristige Anleger, ihre US-Dollar-Übergewichtung erneut zu hinterfragen, und entdeckten ihren Appetit auf höher verzinsliche Währungen und festverzinsliche Instrumente wieder.

Gleichzeitig halten sich die institutionellen Anleger jedoch bei zyklischen Anlagen, sowohl bei Aktien als auch bei Rohstoffen, deutlich zurück. Auch die Risikopräferenz in den Schwellenländern war sehr unterschiedlich. So war die Nachfrage nach chinesischen Aktien weiterhin robust, während die Anleger ihre Bestände an indischen Aktien im Vorfeld der Wahlen reduzierten", betont Michael Metcalfe, Head of Macro Strategy bei State Street Global Markets.

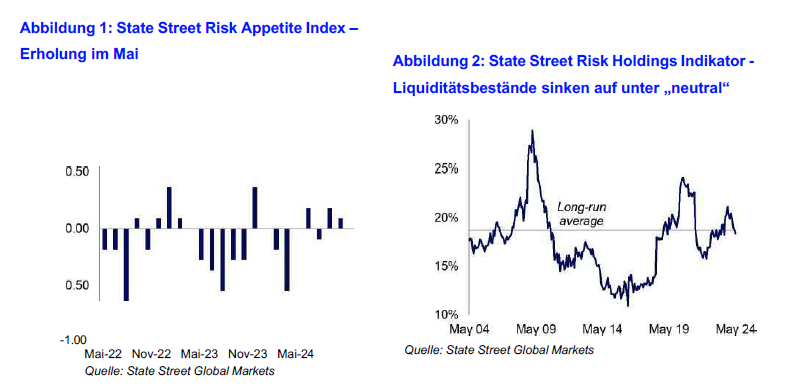

Die State Street Risk-Holdings Indikatoren zeigen, dass die Allokation der langfristigen Anleger in Aktien um 33 Basispunkte auf 53,7% gestiegen ist, während die Liquiditätsbestände um weitere 0,4 Prozentpunkte auf 18,4% gesunken sind. Dies ist das erste Mal seit zehn Monaten, dass die Liquiditätsbestände unter ihrem langfristigen Durchschnitt liegen (sh. Abb. 2 am Textende). Die Bestände an festverzinslichen Wertpapieren blieben nach ihrem starken Anstieg im letzten Monat weitgehend unverändert.

„Die Trends bei den State Street Risk-Holding Indikatoren waren im Mai ermutigend. Trotz durchwachsener makroökonomischer Daten erhöhte sich die Allokation der Anleger in Aktien im Einklang mit den steigenden Aktienkursen. Die Gesamtallokation in Aktien liegt nun auf dem höchsten Stand seit Juni 2008. Die Anleger finanzierten die Umschichtung in Aktien im Mai vollständig über eine weitere Verringerung ihrer Liquiditätsbestände, die auf ein Zehnmonatstief sanken und nun unter ihrem langfristigen Durchschnitt liegen. Es gibt somit erste Hinweise, dass die Anleger trotz der anhaltenden Konjunkturunsicherheit gewillt sind, unterdurchschnittliche Liquiditätsbestände zu halten, um von den Renditechancen an den Renten- oder Aktienmärkten zu profitieren. So anfällig Aktien bei einer so hohen Allokation auch sein mögen, die Veränderungen bei der Allokation im Mai waren dennoch ermutigend“, ergänzt Metcalfe.

State Street Global Markets misst das Vertrauen bzw. die Risikobereitschaft der Anleger quantitativ, indem das tatsächliche Kauf- und Verkaufsverhalten institutioneller Anleger analysiert wird. Bemessungsgrundlage sind die von State Street verwahrten und betreuten Vermögenswerten in Höhe von 40 Billionen US-Dollar. Die bei State Street selbst gehaltenen Vermögenswerten der Anleger zählen jedoch nicht dazu.

Der Risk Appetite Index misst dabei anhand von 22 Parametern die Risikoneigung der Investoren auf einer Skala von minus 1 bis plus 1. Eine Null bedeutet ein ausgeglichenes Verhältnis zwischen Sicherheit und Risiko. Ein positiver Wert für den Risk Appetite Index bedeutet, dass die Anleger ihr Risiko insgesamt erhöhen, während ein negativer Wert einen Risikoabbau anzeigt.

Der Holdings Indikator zeigt dazu, wie sich die Anlegervermögen über die drei Assetklassen Aktien, festverzinsliche Wertpapiere und Liquidität verteilen.

State Street: Institutionelle Anleger verringern Liquiditätsbestände trotz Konjunkturunsicherheit

Michael Metcalfe