Die Teuerung zog 2021 drastisch an. Während der Corona-Pandemie stiegen die Ersparnisse der privaten Haushalte, nachdem die Regierungen die finanziellen Bedingungen im Kampf gegen die negativen wirtschaftlichen Auswirkungen des Virus gelockert hatten. Gesetze wie der Inflation Reduction Act (IRA) in den USA und ähnliche Initiativen im Vereinigten Königreich und auf dem europäischen Festland sorgten für fiskalische Anreize. Als die Pandemie abebbte, beeilten sich viele Verbraucher, ihre Ersparnisse auszugeben. Das führte zu einer enormen Nachfrage – und einem daraus resultierenden Preisanstieg, da sich die Anbieter nur schwer darauf einstellen konnten.

Dann folgte die russische Invasion in der Ukraine im Jahr 2022, die die Preise für Lebensmittel und Energie in die Höhe trieb – was zu einem massiven Inflationsschub führte. Daraufhin hoben die Zentralbanken auf beiden Seiten des Atlantiks die Zinsen an. Als sich die Welt auf den Schock und die Auswirkungen der höheren Zinssätze eingestellt hatte, sank die Inflation deutlich.

Das heißt nicht, dass die Preise zurückgehen. Sie steigen, aber gedämpfter – obwohl die Inflation sowohl in den USA als auch in der Eurozone im Vergleich zu den Werten vor den Jahren 2021 und 2022 immer noch hoch ist.

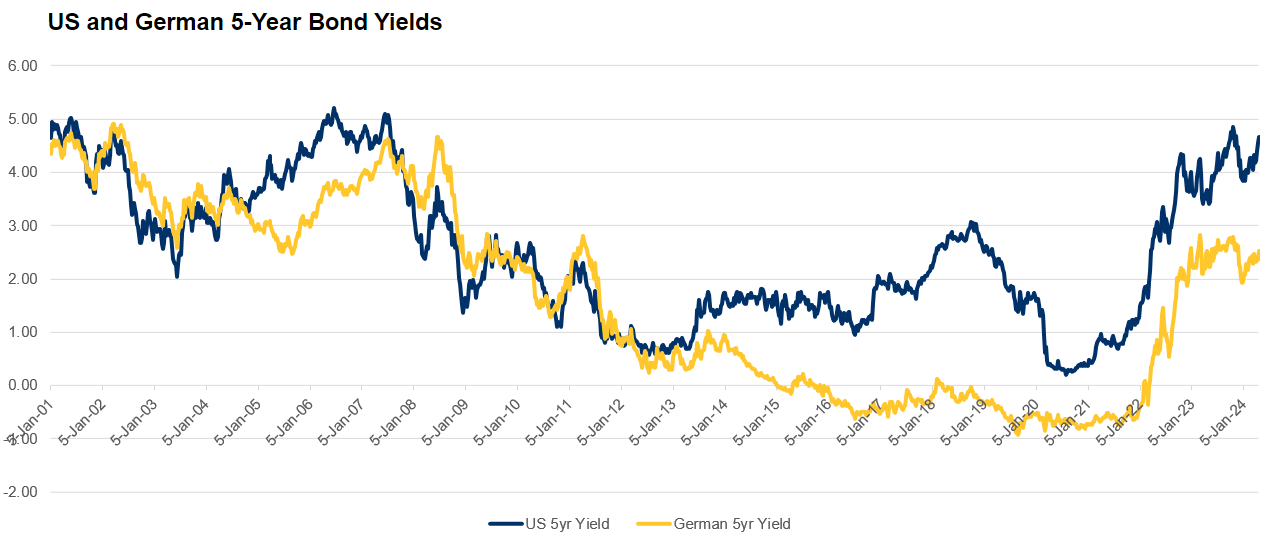

Anleiherenditen so hoch wie seit vor der Finanzkrise nicht mehr

Anfang 2022 lagen die Renditen 10-jähriger Euro-Staatsanleihen unter Null und die von 10-jährigen US-Staatsanleihen bei 1,5%. Im Laufe des Jahres 2022 bis ins Jahr 2023 hinein stiegen sie stark an. Sowohl die US- als auch die Euro-Anleiherenditen haben inzwischen wieder das Niveau von vor der Finanzkrise 2008 erreicht, das heißt rund 3% in der Eurozone und 5% in den USA. Dies stellt für Anleger einen wesentlich attraktiveren Einstiegspunkt dar als zu jedem anderen Zeitpunkt in den letzten 15 Jahren.

Abb. 1: Die Renditen von Staatsanleihen erreichen wieder das Vorkrisenniveau

Quelle: Bloomberg

Zu Jahresbeginn prognostizierte der Marktkonsens für das Jahr 2024 eine beträchtliche Anzahl von Zinssenkungen auf beiden Seiten des Atlantiks. Es wurde mit Zinsschritten nach unten in einem Tempo gerechnet, das normalerweise nur im Falle einer schweren Rezession zu beobachten ist.

Dieses Szenario ist nicht eingetreten und die Zinsen sind gestiegen, was sich negativ auf die Anleihekurse auswirkte. Die Gesamtrenditen wurden jedoch durch die Kuponerträge und im Falle von Investment-Grade-Papieren auch durch die Verengung der Kredit-Spreads gestützt, da die Konjunktursorgen abnahmen.

Heute gehen die Marktteilnehmer davon aus, dass die Europäische Zentralbank (EZB) vor der US-Notenbank (Fed) mit Zinssenkungen beginnt und die Zinsen bis zum Jahresende dreimal senken wird. Ein erster Schritt ist bereits erfolgt.

Was das für Anleger bedeutet

Unserer Meinung nach sind viele Anleger bei ihrer Vermögensallokation derzeit vorsichtig positioniert. Ein großer Teil ihrer Portfolios ist in Geldmarktfonds (Money Market Funds – MMFs) angelegt. Schätzungen zufolge sind derzeit weltweit 9 Billionen US-Dollar in MMFs investiert.

Im aktuellen Anlageumfeld ist dies angesichts des Ertragsprofils dieser Anlageinstrumente, das je nach Währung zwischen 3% und 5% liegt, sinnvoll. Sollten sich jedoch das geldpolitische Umfeld und die Inflation in der zweiten Jahreshälfte wie erwartet wandeln, dürften die Erträge deutlich geringer ausfallen. Das würde die Attraktivität sehr mindern.

Bei Anleihen liegt es in ihrer Natur, dass Anleger aufgrund der laufenden Kuponzahlungen für das Warten bezahlt werden. In den letzten zwölf Monaten haben einige Investment-Grade-Strategien trotz gestiegener Leitzinsen eine Gesamtrendite von 8% erzielt, wobei die Anleger sowohl von Kuponzahlungen als auch von der Alpha-Generierung profitierten.

Warum jetzt ein günstiger Einstiegszeitpunkt ist

Die Kredit-Spreads weiten sich aus, wenn die Stimmung an den Märkten angespannt ist und die Furcht vor Zahlungsausfällen zunimmt. Die jüngsten Wirtschaftsdaten und die anschließende Entwicklung der Renditen von Staatsanleihen deuten jedoch darauf hin, dass die Weltwirtschaft nicht in eine Rezession gerät.

Wir bei RBC BlueBay analysieren auch viele Unternehmen, die ein Investment-Grade-Rating aufweisen. Davon zeigt die überwiegende Mehrheit ein gesundes Bild, wenn es um ihre aktuellen Geschäftsaktivitäten geht. Am Markt wird nicht mehr von einer weichen oder harten Landung gesprochen, sondern von gar keiner Landung. Dieses Szenario kann zu einer Verengung der Kredit-Spreads führen, was Anlegern von Investment-Grade-Anleihen zugutekommen kann.

Mit einem aktiven Ansatz können Anleger in Anleihen von Unternehmen investieren, die von der aktuellen Wirtschaftslage profitieren dürften. Darüber hinaus ermöglicht er eine größere Flexibilität. So lassen sich Unternehmen meiden, deren Geschäftsmodelle womöglich durch den Zinsanstieg der vergangenen drei Jahre in Frage gestellt werden könnten. Verfolgen die Anleger dagegen einen passiven Ansatz und investieren in einen Benchmark-Fonds, profitieren sie nicht von der Analyse, die die Gewinner von den Verlierern zu scheiden versucht. Ihre Anlagen könnten also schlechter abschneiden als ein aktiv verwalteter Fonds.

Vor dem aktuellen Hintergrund tun Anleger also gut daran, ein Engagement in aktiv verwaltete Investment-Grade-Bonds-Fonds zu erwägen.

---

*) Mike Reed, Leiter des Bereichs Global Financial Institutions, RBC BlueBay Asset Management

Kommentar: Warum jetzt die Zeit für Investment-Grade-Anleihen gekommen ist

Mike Reed