Wenn traditionelle Anlageklassen nicht mehr ausreichen, um die neuen Portfolioanforderungen gänzlich zu erfüllen, was füllt dann diese Lücke? Die Anlageklasse „Natural Capital“ könnte hier zum Einsatz kommen. Natural Capital umfasst die natürlichen Ressourcen der Erde wie Wälder, Wasser und Agrarland, die neben ihrem ökologischen auch einen wachsenden wirtschaftlichen Wert haben.

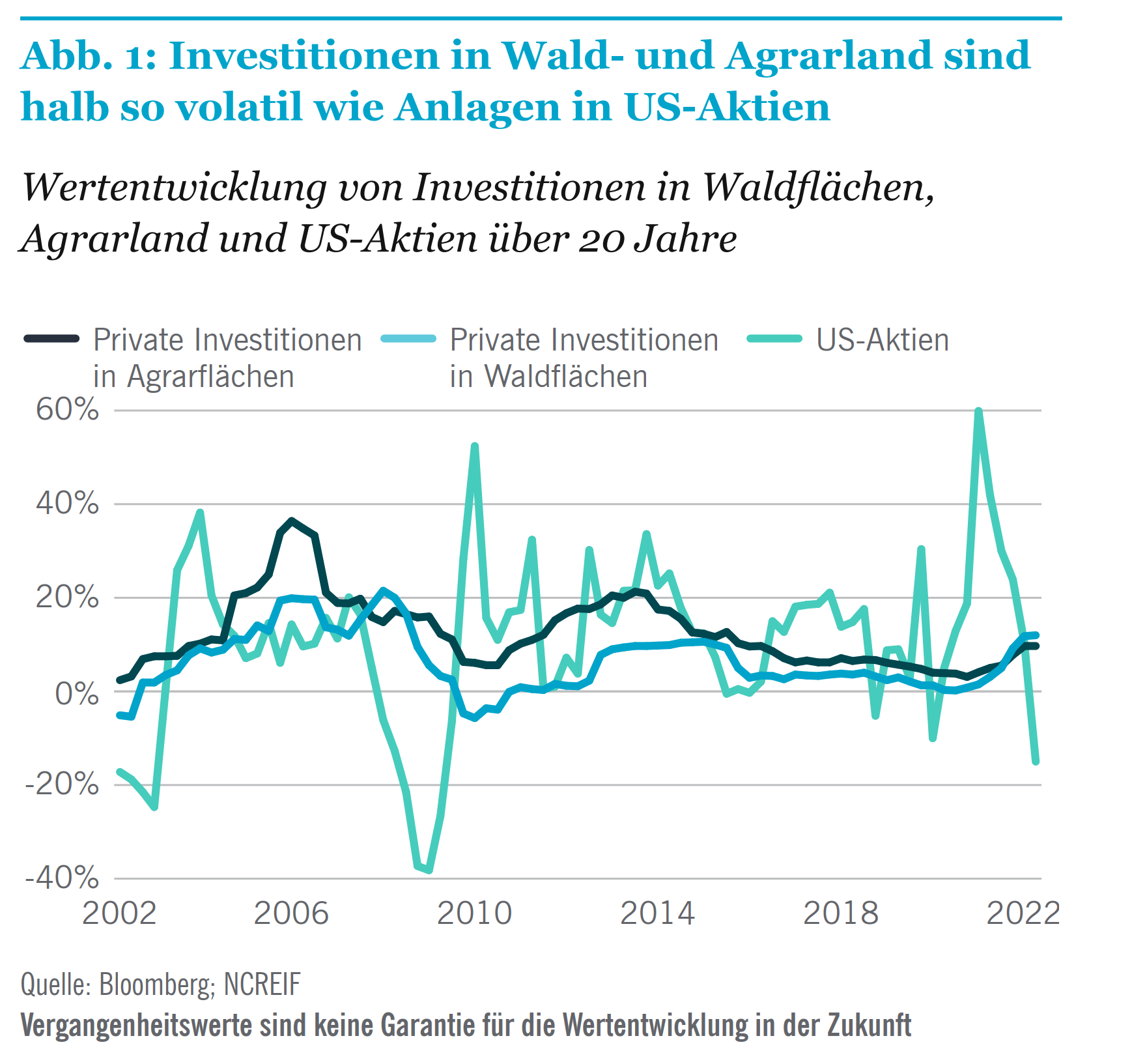

Es bietet auch Vorteile für die Umwelt, wie die Bindung und Speicherung von Kohlenstoff, die für den globalen Übergang zu einer kohlenstoffarmen Wirtschaft von entscheidender Bedeutung sind. Für Investoren wird auch die geringe Volatilität der Erträge aus Agrar- und Waldflächen, die durch langfristige Verträge und eine stabile Nachfrage nach Holz und landwirtschaftlichen Produkten gesichert sind, ein zentrales Argument. Das macht sie zu einer verlässlichen Alternative zu traditionellen Anlageklassen (sh. Abb. 1).

Zusammenfassend bieten Investitionen in Naturkapital institutionellen Anlegern Vorteile wie Inflationsschutz, Diversifikation und stabile Erträge, die sich durch geringe Volatilität und solide historische Performance auszeichnen. Dabei wird der Bedarf an Naturkapital immer mehr. Angesichts globaler demografischer Entwicklungen steigt die Nachfrage nach Lebensmitteln, Zellstoff und Holz, was langfristig das Wachstum dieser Anlageklasse unterstützt. Naturkapital-Investitionen, etwa in Wald- und Agrarflächen, bieten zudem konkurrenzfähige Renditen. Seit 1992 erzielten sie durchschnittliche jährliche Erträge von 9,2% bzw. 10,9%¹ und bewiesen ihre Resilienz auch in Phasen des Abschwungs.

Das Timberland-Universum wächst und wächst

Derzeit liegen besonders Holzinvestments, als ein Teilbereich von Naturkapital, in der Gunst der institutionellen Anleger. Laut der Nuveen EQuilibrium Institutional Investor Survey 2024 investiert fast die Hälfte (44%) der globalen institutionellen Anleger in Holzland oder plant, in dieses zu investieren, während 73% der globalen institutionellen Anleger bei ihren Anlageentscheidungen die Umweltauswirkungen berücksichtigen oder planen, diese zu berücksichtigen.

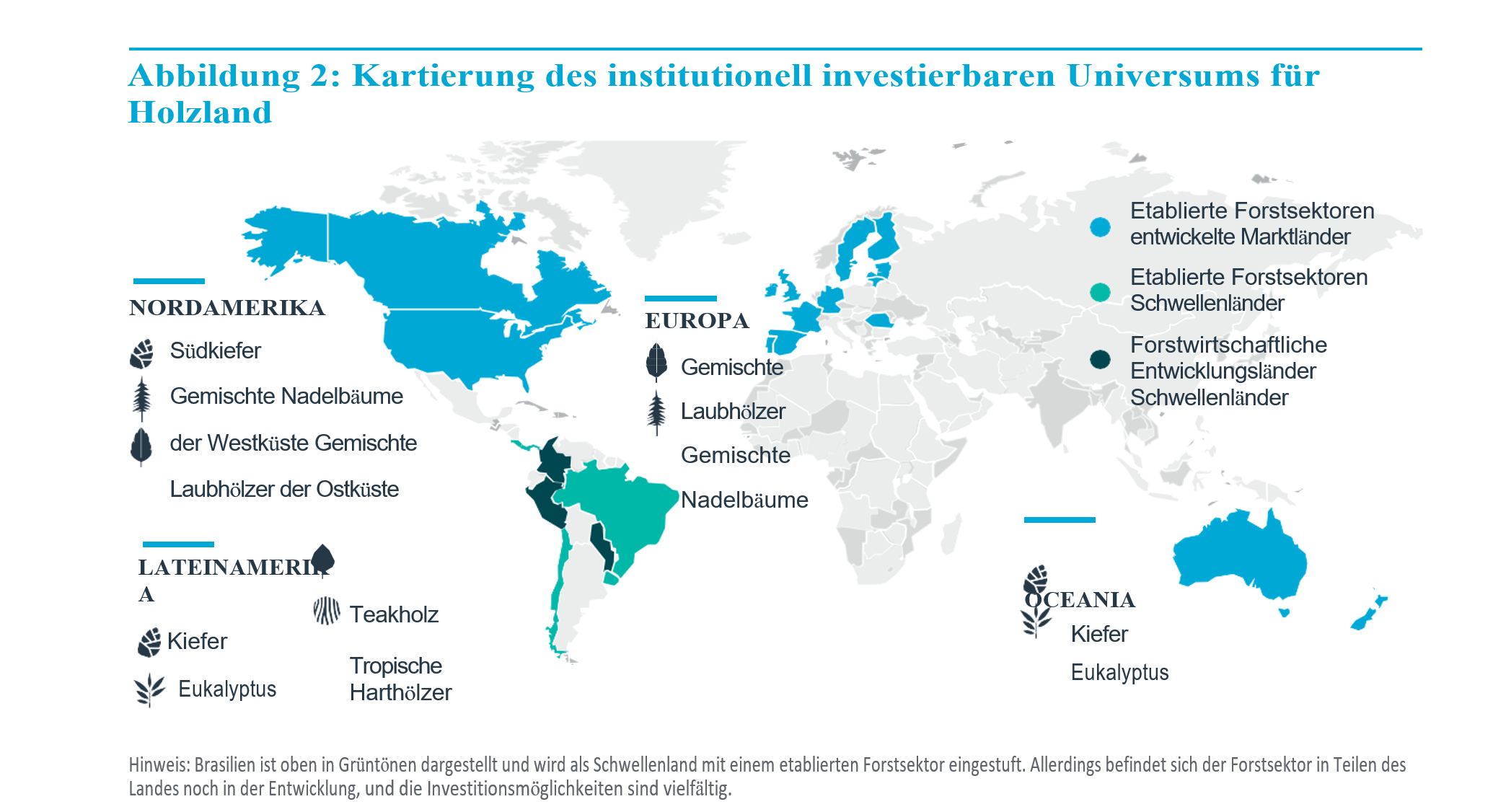

Investitionsentscheidungen bei Holzinvestments hängen von vielen Faktoren ab, doch entscheidend ist das Verständnis des investierbaren Universums. Schätzungen zufolge liegt das weltweit in Holzland investierte Kapital zwischen 200 und 400 Mrd. US-Dollar². Eine Umfrage von 2023 zeigt, dass Private-Equity-Investitionen in Holzland etwa 57 Mrd. US-Dollar umfassen, wobei 63% der Bestände in den USA liegen. Insgesamt wird das institutionelle Kapital auf mindestens 132 Mrd. US-Dollar geschätzt, mit den höchsten Werten pro Hektar in Ozeanien, gefolgt von den USA und Lateinamerika (sh. Abb. 2).

Enorme Holznachfrage

Die Erweiterung des investierbaren Universums wird sowohl durch die wachsende Nachfrage nach traditionellen Holzprodukten als auch durch Umweltanforderungen an die Kapitalmärkte vorangetrieben. Laut FAO³ wird der Verbrauch von Holzprodukten bis 2050 um bis zu 45% steigen, was 2,5 bis 2,9 Mrd. Kubikmeter zusätzliches Rundholz erfordert. Mindestens 33 Mio. Hektar neuer Wald, etwa die Fläche Deutschlands, werden dafür benötigt. Besonders China, mit seinem grossen Holzdefizit, importiert erhebliche Mengen. Neben Holzprodukten treiben auch natürliche Klimaschutzlösungen, wie Kohlenstoffbindung durch Wälder, die Investitionschancen in diesem Bereich voran.

Was bedeutet dies für die Anleger?

Die steigende Nachfrage nach Holzprodukten und Umweltvorteile wie Kohlenstoffbindung und Biodiversität erfordert eine Erweiterung des investierbaren Universums. Institutionelle Investitionen in Waldflächen sind entscheidend, um den wachsenden Bedarf zu decken und dem Klimawandel entgegenzuwirken. Während in etablierten Märkten die Flächenerweiterung begrenzt ist, bieten Schwellenländer mit entwickelnden Forstsektoren grosses Potenzial, insbesondere in Lateinamerika. Hier fördern Wiederaufforstung und der Schutz der Biodiversität die Investitionsmöglichkeiten. Erfolgreiche Investitionen in diesen Regionen hängen stark von der Expertise des Managements ab. Die Entwicklung von der Holzproduktion hin zu einer nachhaltigen Bewirtschaftung für Naturkapital zeigt den Wandel im investierbaren Universum und bietet vielfältige Anlagestrategien.

Möglichkeiten, in Holz zu investieren

Investoren haben verschiedene Optionen, um in Waldflächen zu investieren. Eine Möglichkeit sind direkte Investments in Waldgebiete, oft über spezialisierte Investmentgesellschaften. Hier erwerben Investoren Anteile an Waldflächen und profitieren von den Erträgen aus der Holzproduktion. Alternativ gibt es auch börsengehandelte Produkte wie Timberland-REITs (Real Estate Investment Trusts), die in börsennotierte Forstunternehmen investieren. Darüber hinaus gibt es Private-Equity-Investitionen, bei denen institutionelle Anleger über Fonds oder verwaltete Mandate in Waldgebiete investieren.

Investoren können sich den neuen Herausforderungen für ihre Anlageportfolios stellen, da es starke Rückenwind auf dem Markt gibt, sowohl auf Portfolioebene als auch mit Potenzial für Klima- und Umweltvorteile. Doch sie sollten jetzt aktiv werden und in individuellen Anlageszenarien neue Assetklassen aufgreifen.

¹ Bloomberg; NCREIF; Federal Reserve Bank of St. Louis; NNC Research, Warum jetzt in Naturkapital investieren? Dezember 2022

² documents.nuveen.com/Documents/Global/Default.aspx, page 2.

³ documents.nuveen.com/Documents/Global/Default.aspx, page 5.

---

*) Gwen Busby leitet das globale Research & Strategie für Nuveen Natural Capital.