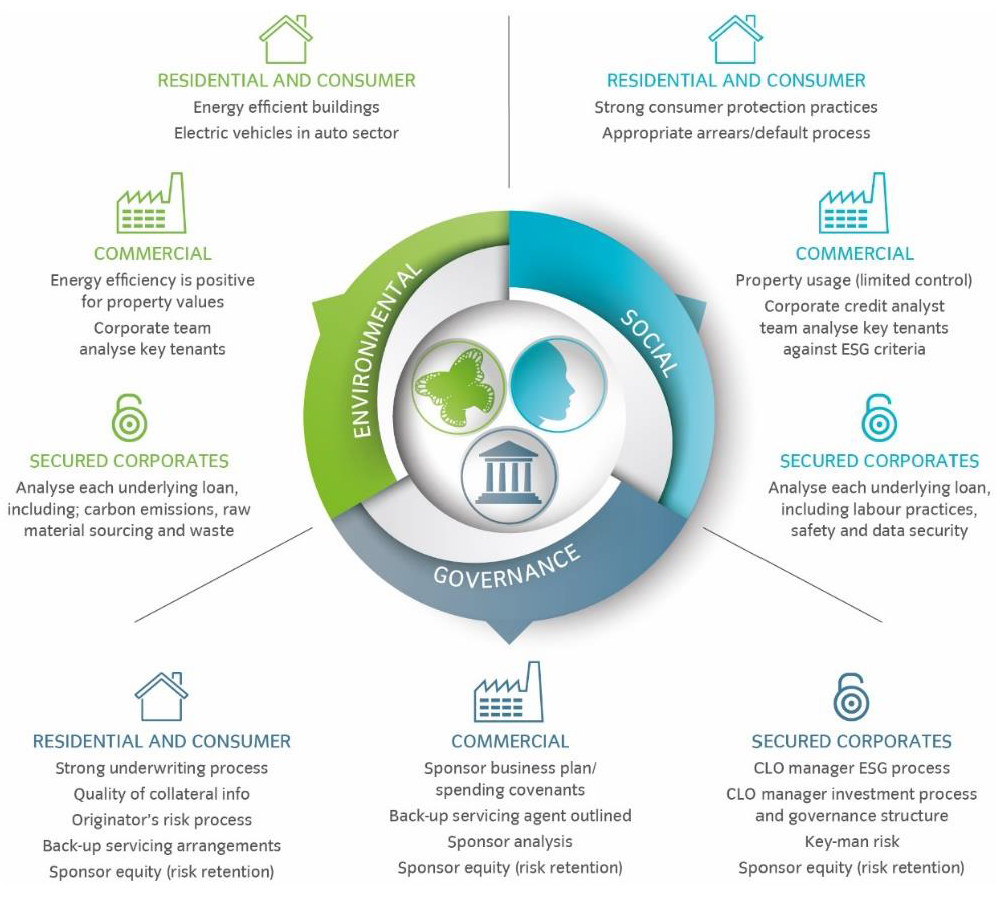

Die zunehmende Verfügbarkeit von Daten und der verbesserten Möglichkeiten zur Einflussnahme auf Unternehmen haben dazu geführt, dass Investoren heute besser als je zuvor in der Lage sind, ESG-Risiken zu analysieren und zu steuern. Investoren, die diese Art von Risiken bei Secured-Finance-Investments berücksichtigen möchten, stehen zum Teil vor komplexen Herausforderungen (sh. Abb. 1).

Zum Beispiel kann es im Lebenszyklus von Secured-Finance-Assets viele relevante, beteiligte Stakeholder geben, da sich zugrunde liegenden Forderungspools im Lauf der Zeit verändern können. Auch das ESG-Rating eines SPVs kann sich verändern, wenn etwa im Forderungspool befindliche Hypotheken ersetzt werden oder sich der ökologische Fußabdruck der Häuser im Pool verändert.

Abb. 1: ESG-Aspekte im Bereich Secured Finance

Die Analyse und Messung von ESG-Risiken kann ein komplexes Unterfangen sein, da viele Kriterien zu berücksichtigen sind. Quelle: Insight Investment, „Responsible Investment in Secured Finance“, Stand: Juli 2021

Ein grundlegendes Problem besteht darin, dass es dem ESG-Reporting der Emittenten an Standardisierung und Ausführlichkeit fehlt, was den Zugang zu relevanten und vergleichbaren Daten erschwert. Gespräche mit Emittenten ergaben, dass es mitunter sehr schwierig ist, Daten des gesamten zugrunde liegenden Asset-Pools zu beschaffen, beispielsweise Energieausweise für alle Häuser oder Wohnungen eines RMBS. Bei einigen Originatoren, die mehrere Fusionen und Übernahmen hinter sich haben, besteht das Problem der auf viele technische Systeme verteilten Kundendaten. Zudem gibt es Emittenten, die trotz Engagement keine große Bereitschaft zeigen, ESG-Daten zu publizieren. So sagte uns ein großer europäischer Autobauer, dass man aus mangelndem Interesse der Investoren nicht darüber nachdenke, in nächster Zeit ESG-Berichte bei Emissionen von Asset-Backed Securities vorzulegen.

Beispiele zur Beurteilung von ESG-Risiken

Das ESG-Risiko variiert je nach Art des Investments, und damit auch dessen Bewertung und mögliche Handlungsoptionen. Drei Beispiele:

*CRE / CMBS: Gewerbeimmobilienkredite (Commercial Real Estate Loans) werden in der Regel für eine kleine Anzahl von Gewerbeimmobilien emittiert, sodass es hier einfacher sein kann, relevante ESG-Risiken zu bewerten. Gewerblich genutzte und hypothekenbesicherte Wertpapiere (CMBS), basieren in der Regel auf größeren Pools, was die Komplexität der Analyse erhöht und die Beschaffung der ESG-Daten erschwert.

*CLO: Aufgrund der Struktur von Collateralised Loan Obligations sind Anleger bei der Bereitstellung von ESG-Daten der zugrunde liegenden erstranging besicherten Kredite in der Regel vom CLO-Manager abhängig. Unser Schwerpunkt liegt deshalb oft auf der Governance-Analyse des CLO-Managers, der nach der Steuerung der ESG-Risiken und deren Integration im Kreditprozess befragt wird.

*Direct Lending: Bei jedem direkten Unternehmenskredit werden die Kreditnehmer befragt, welchen ESG-Risiken sie ausgesetzt sind und wie sie damit umgehen. Stellt ein Kreditnehmer keine Informationen zur Verfügung, wird der Kredit abgelehnt. So haben Analysten und Portfoliomanager klare Anreize, dafür zu sorgen, dass Kreditnehmer die erforderlichen Informationen bereitstellen.

Initiative für verbesserte Offenlegung

Insight sieht sich in einer führenden Rolle, bei Secured-Finance-Emittenten für die Berücksichtigung und Offenlegung von ESG-Risiken zu werben und diese aktiv einzufordern. Die Beurteilung von ESG-Risiken ist ein eminenter Teil der fundamentalen Kreditanalyse von Originatoren und Emittenten. Das beinhaltet nicht nur die initiale Due Diligence, sondern auch die fortlaufende Analyse. Insight setzt sich stetig dafür ein, die Notwendigkeit einer verbesserten ESG-Berichterstattung hervorzuheben. Zwar soll hierfür auch künftig das Gespräch mit Emittenten gesucht werden, aber der Prozess könnte durch ein gemeinsames Handeln mit anderen Asset Managern beschleunigt werden. Deshalb haben wir das Thema beim „Asset Management and Investors Council“ (AMIC) des Branchenverbands ICMA zur Sprache gebracht und eine gemeinsame Initiative mit anderen großen internationalen Asset Managern vorgeschlagen. Ziel ist es, zentrale Performance-Indikatoren für ESG-Aspekte zu entwickeln und Gespräche mit lokalen Aufsichtsbehörden zu dem Thema zu führen. Im März 2021 wurde dazu eine Initiative verkündet¹. Deren wesentliche Prioritäten sind eine Standardisierung von ESG-Berichten, ein jährliches Reporting über maßgebliche ESG-Risiken, die Schaffung „grüner“ Standards, sowie die verstärkte Zusammenarbeit der Branche mit den Aufsichtsbehörden.

¹Weitere Informationen unter https://www.icmagroup.org/News/news-in-brief/icma-amic-statement-on-esg-transparency-of-asset-backed-securities/

---

*) Frank Diesterhöft, Head of Fixed Income Sales, Germany bei Insight Investment

Gastbeitrag: Verantwortungsvolles Investieren in Secured Finance

Frank Diesterhöft