Der „AVENTOS Listed Real Estate Report“, den AVENTOS zweimal jährlich veröffentlicht, betrachtet die Wertentwicklung von Immobilienaktien und REITs (Real Estate Investment Trusts) differenziert nach den Regionen Europa und Nordamerika sowie nach den Segmenten Logistik, Einzelhandel, Wohnen und Büro. Zudem analysiert der Report einige aussagekräftige Kenndaten, die die Kursentwicklung in Relation zur Dynamik an den Immobilienmärkten setzt. Insgesamt deckt die Studie knapp 1.200 Unternehmen mit rund zwei Billionen Euro Marktkapitalisierung ab.

In Summe haben diese Unternehmen in den sechs Monaten bis zum 30. September in Nordamerika um 16% und in Europa um 13% an Wert gewonnen, jeweils gemessen an den Indizes FTSE EPRA/Nareit North America beziehungsweise Europe. Das ist deutlich mehr als der breite US-Aktienindex S&P 500, der in dieser Periode um 10% stieg, oder beispielsweise der DAX, der 6% gewann. Ein wesentlicher Grund für die Outperformance der Immobilienwerte dürfte die Zinsentwicklung sein: Hatten die drastischen Zinserhöhungen ab Sommer 2022 zunächst überproportionale Kursverluste ausgelöst, sorgten zuletzt die moderaten Senkungen für eine Erholung.

Diese ist jedoch uneinheitlich ausgefallen, was auch auf unterschiedliches weiteres Erholungspotenzial hindeutet. Ein wichtiges Maß für die Bewertung einzelner Firmen und Sektoren ist die „Implied Cap Rate“. Dabei wird das operative Nettoeinkommen des oder der Unternehmen zum Marktwert (Marktkapitalisierung plus Verschuldung minus liquide Mittel) in Beziehung gesetzt. Die Implied Cap Rate sinkt, wenn der operative Ertrag sinkt oder der Börsenkurs steigt oder beides zutrifft. Eine sinkende Implied Cap Rate bedeutet also, dass der Börsenkurs und damit der Preis des Unternehmens in Relation zu seinen Erträgen steigt.

Vor allem in Nordamerika waren zuletzt sinkende Implied Cap Rates zu beobachten. Dies hatten sie in erster Linie den gestiegenen Kursen zu verdanken. Es gibt aber einige Bereiche, in denen eine differenziertere Betrachtung notwendig ist. Auch bei nordamerikanischen Büroimmobilienwerten, dem Segment mit den höchsten Implied Cap Rates, sind diese zuletzt aufgrund steigender Kurse zurückgegangen. Dabei dürfte neben den Zinsen eine wichtige Rolle spielen, dass das Segment mittlerweile differenzierter betrachtet wird. Zuvor war es wegen des Homeoffice-Trends pauschal abgestraft worden. Gerade Player mit Fokus auf hochwertige Büroflächen hängen hier den Massenmarkt ab.

In Nordamerika weisen Einzelhandelsimmobilien den stärksten Rückgang der Implied Cap Rates auf – von 7,4% auf 6,8%. Bemerkenswert ist, dass gerade dieses Segment in der Vorperiode am stärksten gestiegen war. Offenbar hat der Markt seine pauschal negative Meinung revidiert. Auffällig ist auch, dass Logistik in Nordamerika entgegen dem allgemeinen Trend steigende Implied Cap Rates aufweist. Der Sektor hatte infolge der Covid-19-Pandemie von einer Sonderkonjunktur profitiert, die sich nun deutlich abgeschwächt hat.

In Europa fällt die Bilanz gemischter aus. Hier zeigen die Implied Cap Rates nur im Einzelhandel einen leichten Rückgang. Dagegen sind die Werte im Bürobereich leicht und im Logistiksegment sogar erheblich gestiegen, letzteres wohl aus demselben Grund wie in Nordamerika.

Die Studie nimmt auch die sogenannten NAV-Spreads unter die Lupe. Diese errechnen sich aus der Differenz zwischen der Marktkapitalisierung eines Unternehmens und dem Net Asset Value (NAV), also dem Wert des Immobilienportfolios und sonstiger Vermögenswerte abzüglich Verschuldung. Wenn der Börsenwert niedriger ist als der NAV, wäre der hypothetische Kauf des gesamten Unternehmens an der Börse günstiger als ein direkter Kauf des Portfolios. Man spricht dann von einem NAV-Discount, im umgekehrten Fall von einem NAV-Premium.

Der NAV-Spread hat sich im Betrachtungszeitraum gravierend verändert. In Europa ist der Discount von 7,7% auf 2,4% zurückgegangen, in Nordamerika hat sich ein Discount von 2,5% im Frühjahr in ein Premium von 8,9% verwandelt. Besonders stark ist die Veränderung im Bürosegment, das zwar weiterhin einen Discount aufweist, der aber in Nordamerika um 14 und in Europa um sogar 24 Prozentpunkte gesunken ist. Umgekehrt sind die Sektoren Logistik in Europa und Medical in Nordamerika an den Börsen bereits sehr gut gelaufen, weshalb sie dort große Premiums aufweisen.

Die genannten Trends bei den Implied Cap Rates und dem NAV-Spread lassen sich zum Teil auch durch die Entwicklung der Vermietungs- und Finanzierungsquoten (Leverage) erklären. Die Verschuldung in Relation zur Marktkapitalisierung ist in den meisten Segmenten zurückgegangen. Darin spiegeln sich zumeist die Kurserholungen der vergangenen Monate wider. Einige Unternehmen haben aufgrund des relativ hohen Zinsniveaus aber auch Liquidität genutzt, um ihren Verschuldungsgrad zu senken.

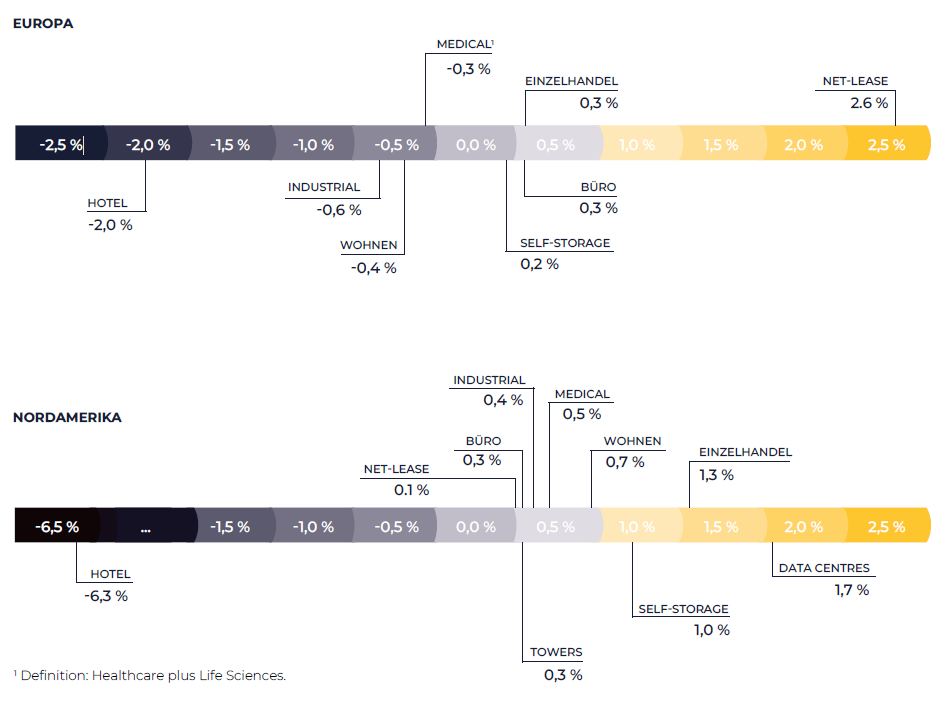

Wir errechnen halbjährlich den Indikator „ACM Sektor Momentum“, bei dem das aktuelle Pricing eines Sektors auf Basis der Implied Cap Rate mit dem Pricing des Gesamtmarkts verglichen und der Preisunterschied mit den historisch beobachteten Implied Cap Rates ins Verhältnis gesetzt wird. Ein Sektor mit negativem Momentum ist im historischen Vergleich relativ niedrig bepreist und umgekehrt.

ACM Sektor Momentum

Aktuell zeigt der Indikator eine relativ niedrige Bewertung im Hotelsektor, die allerdings in erster Linie auf den Sondereffekt Corona-Pandemie in der historischen Vergleichsbetrachtung zurückzuführen ist.

Insgesamt haben sich die meisten Einzelwerte und einige Sektoren seit dem vorhergehenden Report erholt. Einzelne Segmente wie Logistik in Nordamerika sind aber auch leicht zurückgefallen, was auf Einstiegschancen hindeuten könnte. Umgekehrt haben Büros in Nordamerika bereits deutlich aufgeholt.

Weiterhin weisen Einzelhandelsimmobilien auf beiden Seiten des Atlantiks ein positives Momentum auf. Nach einer Überschätzung der Auswirkungen von E-Commerce greifen Investoren nun wieder verstärkt zu. Umgekehrt ist die Entwicklung im Logistik-Sektor, der zuvor stark von den Auswirkungen der Covid-Krise profitiert hatte. Nordamerikanische Data-Center stechen positiv heraus. Sie weisen jedoch ein hohes NAV-Premium auf und können daher bereits als vergleichsweise hoch bewertet bezeichnet werden.

Insgesamt kann der AVENTOS Listed Real Estate Report natürlich keine Glaskugel für den Blick auf zukünftige Kurs- und Renditeentwicklungen sein. Die genannten Kennzahlen erlauben aber durchaus Rückschlüsse, wie sich der Gesamtmarkt entwickelt, welche Sektoren bereits als relativ hoch bewertet angesehen werden müssen und welche dem Markt hinterherhinken.

---

*) Dr. Karim Rochdi, Gründer und Geschäftsführer, AVENTOS Capital Markets

Marktanalyse: Die Outperformance der Immobilienwerte ist uneinheitlich

Dr. Karim Rochdi*