Unsere Kapitalmarktprognosen für die nächsten zehn Jahre spiegeln wider, dass in den vergangenen zwei Jahren ein Generationenwechsel an den Märkten begonnen hat. Vorbei sind die Zeiten von Zinsen nahe Null, niedriger Inflation, stabilem Wachstum und langen Konjunkturzyklen, wie sie weit über ein Jahrzehnt zu beobachten waren.

An ihre Stelle treten höhere und normalere Renditen, eine erhöhte wirtschaftliche Volatilität, das Risiko von Inflationsüberraschungen, größere geopolitische Unsicherheit und eine Neubewertung der Vermögenspreise. Tatsächlich scheint die Welt der Niedrig- und Nullzinsen nach der Finanzkrise weit hinter uns zu liegen.

Das Bild, das wir im vergangenen Jahr bei der Veröffentlichung unserer ersten Kapitalmarktprognosen für das kommende Jahrzehnt gezeichnet haben – ein langsameres Wirtschaftswachstum bei gleichzeitig höherer und volatilerer Inflation – bleibt weitgehend bestehen. Wie bei der Aktualisierung von langfristigen Prognosen üblich, haben sich unsere Renditeerwartungen für die einzelnen Anlagemärkte nicht wesentlich verändert. Vor einem Jahr um diese Zeit, sagten nur wenige Marktbeobachter die Widerstandsfähigkeit der US-Wirtschaft oder die Höhe der Renditen voraus. Am bedeutsamsten ist vielleicht, dass sich die Inflation auch als hartnäckiger erwiesen hat – unserer Ansicht nach ein Hinweis darauf, was in den kommenden Jahren zu erwarten ist.

Nach zwei Jahren aggressiver Maßnahmen der Zentralbanken zur Eindämmung der Inflation, gehen wir davon aus, dass sich der Zinserhöhungszyklus seinem Ende nähert. Natürlich haben sich die Markterwartungen hinsichtlich der Zentralbankpolitik zwischen Anfang 2024 und dem Zeitpunkt der Erstellung dieses Berichts erheblich verändert. Unabhängig vom Zeitpunkt oder der Anzahl der Zinssenkungen, ist alles in allem eine Rückkehr zu einer so lockeren Geldpolitik wie in der Vergangenheit sehr unwahrscheinlich.

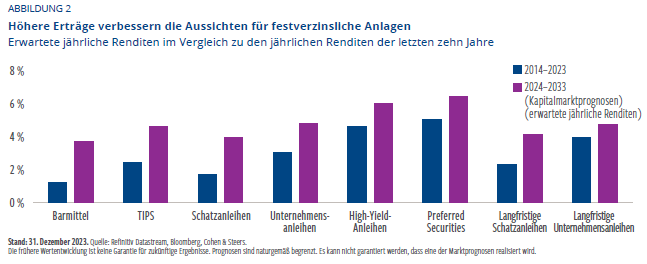

In Anlehnung an unsere Einschätzung vom letzten Jahr, glauben wir, dass festverzinsliche Wertpapiere nun eine renditestärkere Alternative zu anderen Anlageklassen bieten als dies für den Großteil des vergangenen Jahrzehnts der Fall war. Dagegen dürften die Aktienrenditen angesichts hoher Bewertungen, eines langsameren Wachstums und höherer Kapitalkosten, niedriger ausfallen.

Unseres Erachtens ist dieses Umfeld günstig für Sachwerte. Die Ausgangsbasis für Bewertungen ist attraktiver und während Prognostiker konstant zu optimistisch hinsichtlich eines Rückgangs der Inflation waren, erwarten wir eine anhaltend höhere Inflation (Abb. 1), die durch Faktoren wie unzureichende Investitionen in Rohstoffe, angespannte Arbeitsmärkte, geopolitische Spannungen und Deglobalisierung angetrieben wird.

Anleger sehen sich heute auch mit einem wesentlich schwierigeren Renditeumfeld konfrontiert. Die Diversifizierung mit Sachwerten über Aktien und Anleihen hinaus dürfte beim Aufbau effizienterer Portfolios immer wichtiger werden.

Im Jahr 2023 haben wir die erste Ausgabe unserer jährlichen Kapitalmarktprogosen veröffentlicht – unsere Einschätzung der makroökonomischen Bedingungen und der Finanzmärkte für die nächsten zehn Jahre. Dieser Prozess soll als Hilfestellung für Investitionsentscheidungen über einen strategischen Zeithorizont, unter Berücksichtigung des wirtschaftlichen Umfelds und der Ausgangsbasis für Preise und Bewertungen von Vermögenswerten, dienen.

In den folgenden Abschnitten werden die Annahmen für die erwarteten Renditen der verschiedenen analysierten Anlageklassen im Detail erläutert.

Festverzinsliche Anlagen

Das neue, von höheren Zinssätzen und einem höheren Inflationstrend geprägte Umfeld hat unterschiedliche Auswirkungen auf die Renditen festverzinslicher Wertpapiere. Die gute Nachricht für Anleger in Anleihen ist, dass der Zinsanstieg in den Jahren 2022 und 2023 bedeutet, dass Kapitalverluste wahrscheinlich hinter uns liegen und die höheren laufenden Erträge in den nächsten zehn Jahren gute Renditen (3,9%) bringen dürften.

Dies ist ein erheblicher Unterschied zu den vorherigen Rahmenbedingungen (2012–2021), als es nur drei Monate gab, in denen 10-jährige US-Schatzanleihen mit einer Rendite von über 3% schlossen. Nach dem Anstieg des Wachstums und der Inflation im Nachgang der Pandemie und der aggressiven Straffung durch die Fed (und andere globale Zentralbanken) sind die kurzfristigen Zinsen gestiegen und haben 2023 kurzzeitig sogar die 5%-Marke erreicht.

Während sich die Aufmerksamkeit der Märkte in letzter Zeit vor allem auf das zyklische Umfeld gerichtet hat, in dem die Zinsen über einen längeren Zeitraum hinweg erhöht blieben, gehen wir davon aus, dass die neutralen Realzinsen etwas unter dem derzeitigen Niveau liegen, was darauf hindeutet, dass eine Lockerung durch die Fed in den kommenden Jahren wahrscheinlich ist. Unabhängig von der Frage, wann und wie oft sich die Zinssätze ändern werden, ist die zentrale Annahme, dass wir nicht mit einem Rückgang der Zinsen auf das Niveau von vor der Corona-Krise rechnen. In unserem Basisszenario gehen wir für die nächsten zehn Jahre von einem US-Leitzins von maximal rund 3% aus.

Die Ausgangslage für die Märkte für Unternehmensanleihen ist auch unter Ertragsgesichtspunkten relativ attraktiv. Unsere Renditeprognosen für Investment-Grade- und High-Yield-Anleihen sind im Vergleich zum Vorjahr weitgehend unverändert, und diese Märkte scheinen in der Lage zu sein, sich besser zu entwickeln als Schatzanleihen. Es sei jedoch darauf hingewiesen, dass die Ausgangslage bei den Spreads in einem wachstumsschwächeren Umfeld einige kurzfristige Risiken birgt, die zu einer Ausweitung der Spreads und letztlich zu einem zyklischen Anstieg der Zahlungsausfälle führen könnten.

Preferred Securities verzeichneten 2023 trotz der schlagzeilenträchtigen Turbulenzen im Bankensektor im ersten Quartal ein starkes Jahr mit einer Rendite von 8,2%. Mit Blick auf die Zukunft sehen wir gute Gründe für eine weiterhin optimistische Einschätzung des Renditepotenzials von Preferred Securities, darunter starke Fundamentaldaten, attraktive Bewertungen und das Ende des Zinserhöhungszyklus (Abb. 2).

Aktien

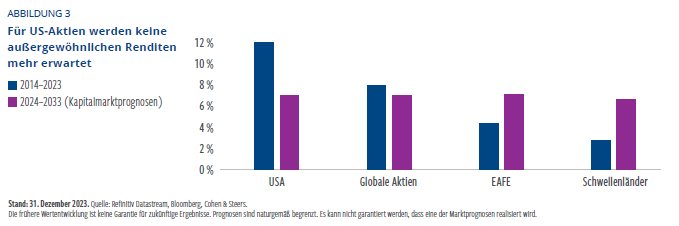

Die globalen Aktienmärkte sehen sich in den kommenden Jahren mit mehreren Querströmungen konfrontiert. Einerseits dürfte das starke nominale Wachstum – dank des realen Wachstums und der etwas höheren Inflation – das Umsatzwachstum vor allem in den USA stützen, auch wenn die Gewinnmargen gegenüber den derzeit hohen Niveaus etwas zurückgehen könnten.

Andererseits ist in einem Umfeld steigender Zinsen und angesichts der starken Performance im Jahr 2023, die zu mehr als der Hälfte auf die Ausweitung der Bewertungskennzahlen zurückzuführen ist, der Ausgangspunkt für Bewertungen hingegen weniger günstig. Zusammengenommen lässt dies auf US-Aktienrenditen von 7,0% in den nächsten zehn Jahren schließen – ein leichter Rückgang gegenüber unserer Annahme von 7,3% im Jahr 2023 und weit unter den annualisierten Renditen der letzten zehn Jahre von 12,0%.

Die treibenden Faktoren auf den Märkten außerhalb der USA unterscheiden sich etwas. Für internationale Aktien aus Industrieländern erwarten wir, aufgrund des rückläufigen Wachstums der Bevölkerung im erwerbsfähigen Alter und der relativ geringeren Produktivität, ein langsameres Gewinnwachstum (im Vergleich zu den USA). Diese Märkte weisen jedoch höhere Dividendenrenditen und attraktivere Ausgangsbewertungen auf, die die Renditen stützen.

Wir erwarten daher, dass die Gesamtrenditen von internationalen Aktien aus Industrieländern gleichauf mit den USA liegen werden. Dies steht im Gegensatz zu den letzten zehn Jahren, in denen die Renditen von US-Aktien deutlich höher waren (Abb. 3).

Trotz der anhaltenden Underperformance gehen wir davon aus, dass die Schwellenländer in den kommenden Jahren weiter hinterher hinken werden, da die Eigenkapitalrenditen weiterhin strukturell niedriger sind und das Wachstum in China unter Druck geraten könnte.

Sachwerte

Wir sehen ein günstiges Umfeld für Sachwerte, das von mehreren wichtigen Pfeilern gestützt wird (u. a. hartnäckigere Inflation und bessere Diversifizierung traditioneller Portfolios). Darüber hinaus halten wir die Bewertungen von Sachwerten weiterhin für attraktiv. Auch ohne eine Ausweitung der Bewertungskennzahlen sollten Sachwerte in der Lage sein, durch Wachstum und Rentabilität, hohe Renditen zu erzielen.

Darüber hinaus hat sich die Welt, nach einem Zeitalter des Überflusses gewandelt, das unter anderem durch niedrige Löhne, Überinvestitionen in Rohstoffe, niedrige Inflation und relative geopolitische Stabilität gekennzeichnet war. Wir befinden uns jetzt in einer Zeit der „Knappheit“, mit höherer Inflation, höherem Lohnpreisdruck, einer Abkehr vom Höhepunkt der Globalisierung und größerer geopolitischer Unsicherheit. Vor diesem Hintergrund ist ein Anstieg der Preise von Sachwerten wahrscheinlich (Abb. 4).

Für in den USA gelistete REITs erwarten wir über die nächsten zehn Jahre eine annualisierte Rendite von 8,0% – nur geringfügig weniger als im Vorjahr. Globale gelistete REITs dürften sich ähnlich entwickeln (8,1%), da sie eine etwas höhere Dividendenrendite und bessere Bewertungen aufweisen, nachdem die Renditen im Jahr 2023 zurücklagen.

Die Renditen von börsennotierten und privaten (Kern-)Immobilien sind langfristig in der Regel relativ ähnlich, was den vergleichbaren Charakter der Anlageklassen widerspiegelt. Der deutliche Rückgang der börsennotierten Märkte im Jahr 2022 stand jedoch in scharfem Kontrast zu den privaten Märkten, die angesichts der zeitlichen Verzögerung der Bewertungen, in den veröffentlichten Ergebnissen sogar positive Renditen verzeichneten. 2023 kehrten sich diese Trends um, wobei die börsennotierten Märkte insbesondere im vierten Quartal zulegten, während die Renditen der privaten Märkte negativ waren. Infolgedessen erwarten wir für die Zukunft etwas höhere Renditen an den privaten Märkten (7,3%) als im vergangenen Jahr.

Die erwarteten Gesamtrenditen für globale börsennotierte Infrastrukturwerte erscheinen mit 7,8% ebenfalls attraktiv.

Wir gehen davon aus, dass die Rohstoffpreise durch das langfristige Umfeld gestützt werden, d. h. durch Unterinvestitionen in die Angebotsseite in den letzten Jahren, Investitionen in die Energiewende und die globale Geopolitik. Bei den Rohstoffrenditen steigert ein höheres Zinsniveau auch die erwartete Rendite der Sicherheiten, was durch einen gewissen Negativeffekt der Rollrendite leicht neutralisiert wird.

Die hohen Renditen von Aktien aus dem Bereich natürliche Ressourcen (8,8% über die nächsten zehn Jahre) dürften durch die Rohstoffpreise, sowie die derzeit niedrigen Bewertungen und das sehr hohe Wachstum der freien Cashflows gestützt werden.

---

*) Jeffrey Palma, Head of Multi-Asset-Solutions und John Muth, Makrostratege, Cohen & Steers

Gastbeitrag: Langfristige Kapitalmarktprognosen im neuen Zinsumfeld