2023 entwickelten sich die Finanzmärkte mehrheitlich positiv. Insbesondere die Aktien Welt verzeichneten Renditen im zweistelligen Bereich. Auch der Bondsektor leistete einen Beitrag zur Gesamtrendite.

Versicherte profitieren vom guten Anlageresultat

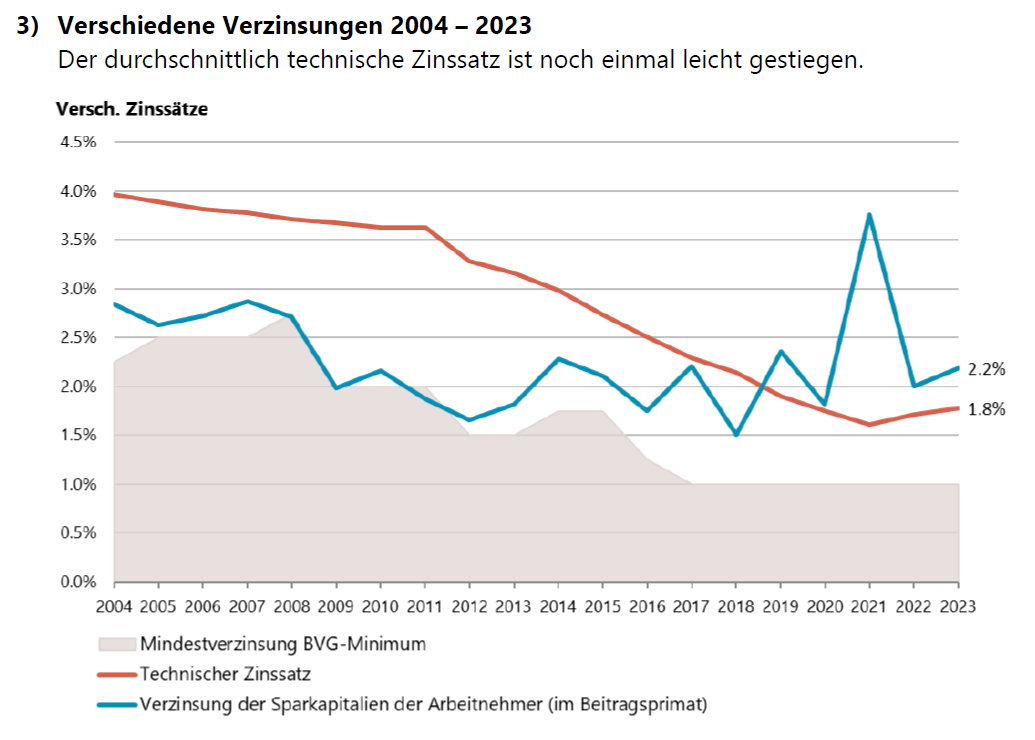

Pensionskassen haben das Vorsorgekapital der Arbeitnehmenden im Jahr 2023 mit durchschnittlich 2,2% verzinst, was über der vom Bundesrat festgelegten BVG-Mindestverzinsung von 1,0% liegt.

Pensionskassen setzen auf globalen und breit diversifizierten Anlagemix

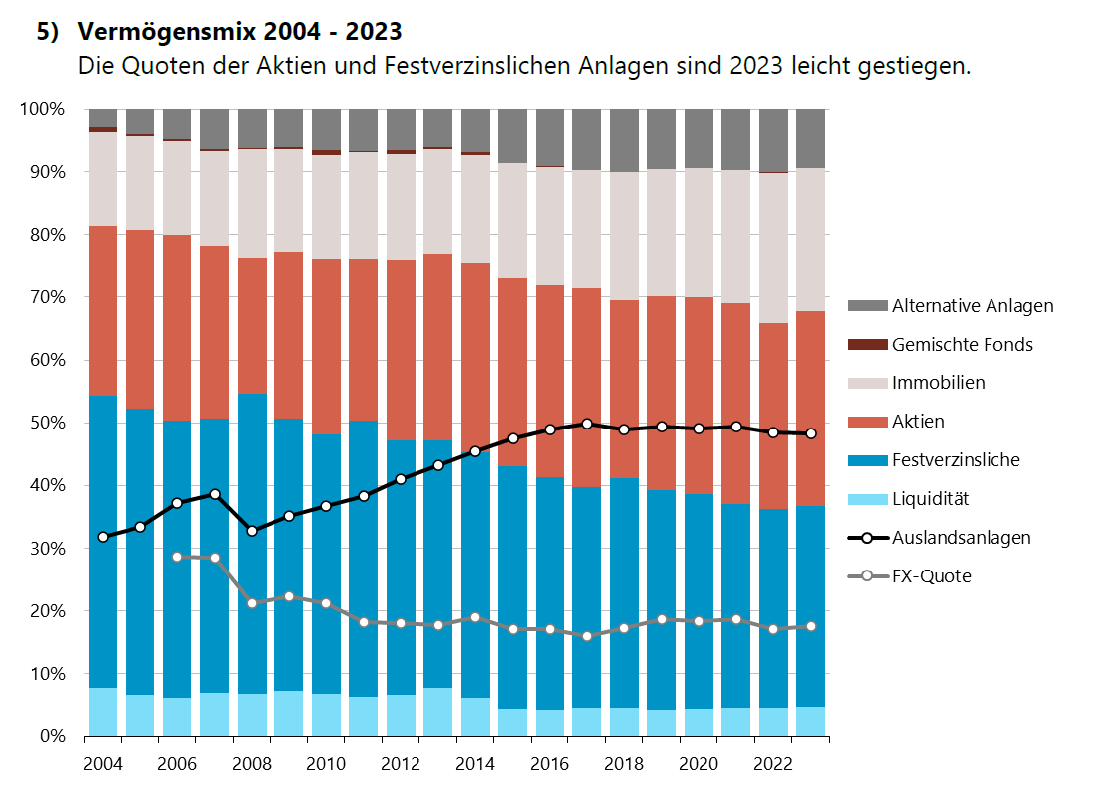

Wurde im Vorjahr durch die negative Performance noch von einer Verschiebung der Anlageklassengewichte von den liquiden Anlagen (v.a. Bonds und Aktien) hin zu den illiquiden Anlagen (v.a. Immobilien) berichtet, hat sich dies im Jahr 2023 durch die gut laufenden Bond- und Aktienmärkte wieder umgekehrt. So lag die Aktienquote per Ende 2023 mit 31,1% gut 1,6 Prozentpunkte über dem Vorjahr. Bei den festverzinslichen Anlagen (inkl. Liquidität) stieg die Gewichtung innert Jahresfrist um 0,4 Prozentpunkte auf 36,7%. Die Immobilienquote liegt trotz eines Rückgangs weiterhin deutlich über 20% (aktuell 22,8%). Auch alternative Anlagen haben sich in den letzten Jahren nahe bei 10% festgesetzt (aktuell 9,4%), wobei insbesondere Private Equity, Infrastrukturanlagen und Private Debt gefragt waren. Jeden zweiten Franken investiert die 2. Säule im Ausland. Das entspricht dem Niveau der letzten Jahre, wobei sie die Währungsrisiken zu einem großen Teil absichert. Das verbleibende Fremdwährungsrisiko beträgt aktuell 17,6%.

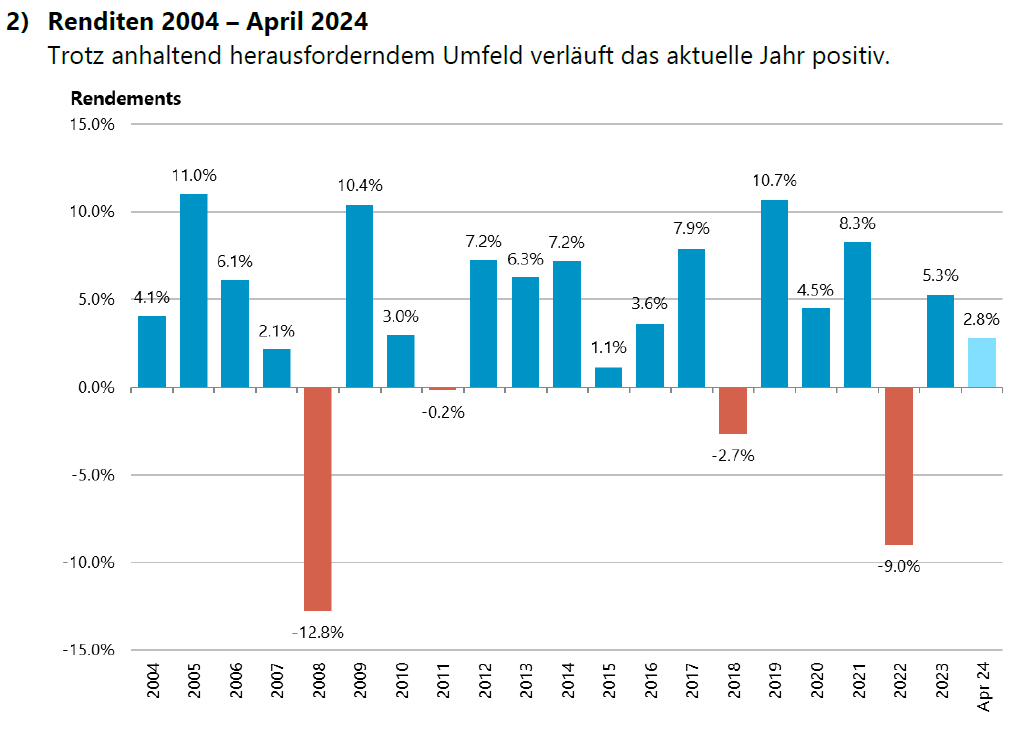

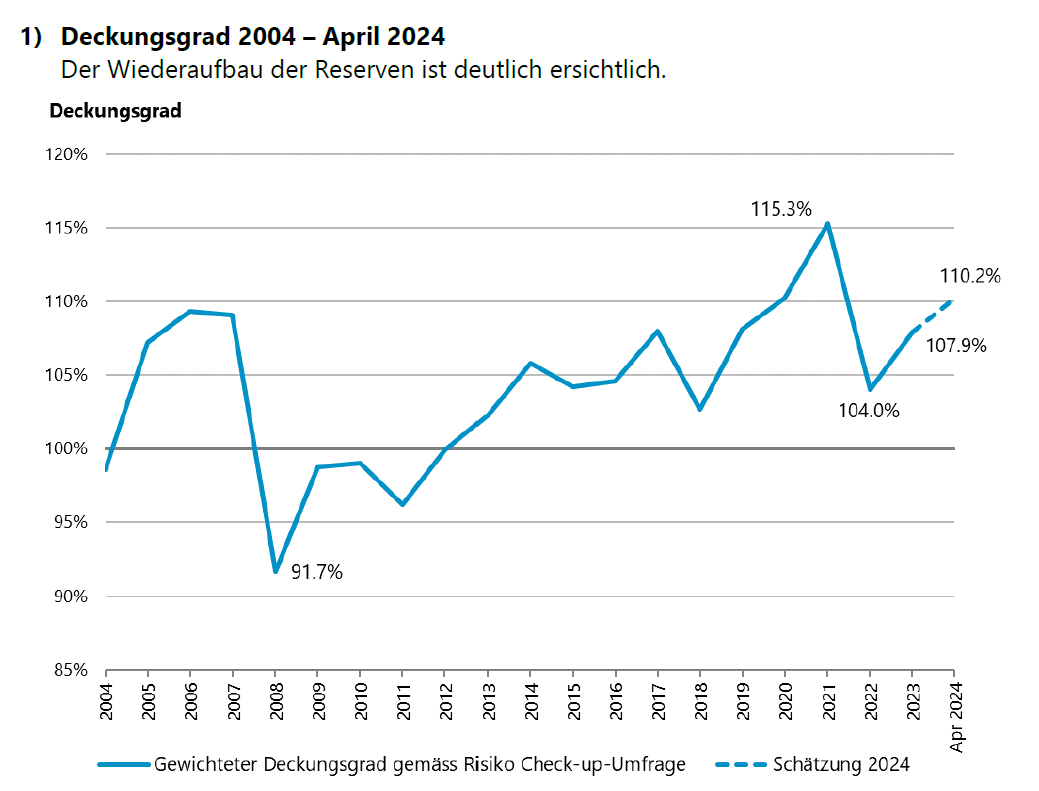

Volatiles, positives erstes Quartal 2024

Für das vergangene Jahr verzeichneten Pensionskassen eine durchschnittliche Rendite von 5,3%. Der dritte Beitragszahler leistet seinen Beitrag: Die jährliche Rendite für die vergangene Dekade lag bei rund 3,5%. In den ersten vier Monaten 2024 konnten die Pensionskassen trotz immer noch hartnäckiger Inflationsraten und der damit leicht gedämpften Stimmung bezüglich Zinssenkungen im Durchschnitt Renditen von 2,8% verbuchen.

Zinsen steigen und Umwandlungssätze sinken

In den letzten Jahren wurde jeweils von technischen Zinssätzen (implizite Zinsversprechen für Rentnerinnen und Rentner) berichtet, welche deutlich über dem effektiven Zinsniveau lagen. Durch den Zinsanstieg hat sich die Kluft in den letzten beide Jahren verkleinert. Das ist eine positive Erkenntnis, denn die Pensionskassen haben wieder mehr Spielraum für die Auslegung des technischen Zinssatzes. So gab es auch im vergangenen Jahr Pensionskassen, die diesen Zinssatz nach oben angepasst haben. Der aktuelle technische Zinssatz liegt im Durchschnitt bei 1,78%, wohingegen im letzten Jahr noch mit 1,71% kalkuliert wurde.

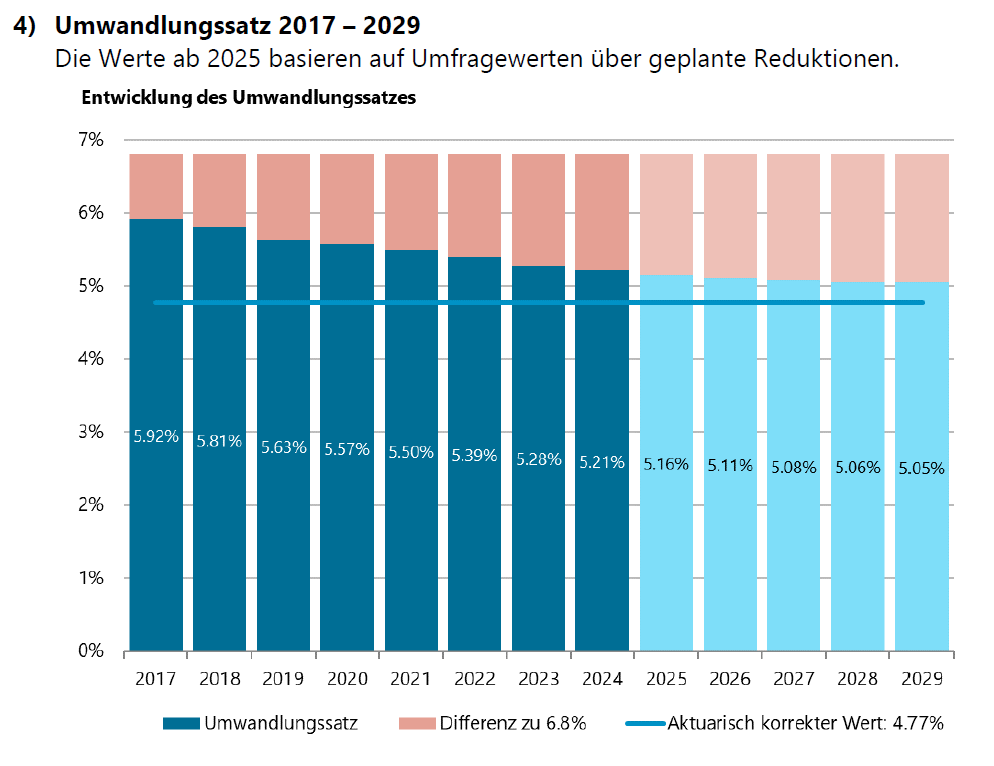

Neben dem Zinsniveau sind Pensionskassen mit dem Anstieg der Lebenserwartung der Bevölkerung konfrontiert. Der langjährige Trend setzt sich fort: Mit durchschnittlich 5,2% liegt der Umwandlungssatz 2024 nochmals knapp 0,1 Prozentpunkte tiefer als im Vorjahr. Die Pensionskassen entfernen sich damit weiter vom BVG-Mindestumwandlungssatz von 6,8%, der insbesondere der gestiegenen Lebenserwartung nicht ausreichend Rechnung trägt. Der versicherungstechnisch korrekte Umwandlungssatz liegt bei einem technischen Zins von 1,75% bei 4,8%. Ein zu hoch angesetzter Umwandlungssatz führt zu Pensionierungsverlusten, die jüngere Jahrgänge indirekt durch tiefere Verzinsungen bezahlen müssen. Pensionskassen haben für die nächsten fünf Jahre bereits Reduktionen beschlossen, um dieser Umverteilung entgegenzuwirken. Dadurch dürfte der durchschnittliche Umwandlungssatz bis 2029 auf 5,0% sinken.

Complementa schätzt, dass Pensionskassen aktuell eine Rendite von mindestens 2,0% pro Jahr erwirtschaften müssen, um den Deckungsgrad konstant zu halten. Complementa erwartet zudem, dass Pensionskassen mit dem aktuellen Anlagemix langfristig mit einer Rendite über diesem Zielwert rechnen können. Kurzfristige Schwankungen sind nie ausgeschlossen.

Konzentrationsrisiken beachten

Im Jahr 2023 fielen die sogenannten „Magnificent Seven“ (Aktien von Apple, Amazon, Alphabet, Nvidia, Meta, Microsoft und Tesla) durch ihre hohe Performance auf (u.a. gestützt durch das Thema KI). Die Kehrseite der Medaille: durch die hohe Performance steigt auch die Gewichtung dieser Titel in verschiedenen Referenzindizes. So liegt beispielsweise die Gewichtung der 10 größten Titel im MSCI World (Aktienmarkt für Industrieländer) bei 21,5% (Stand: März 2024). Auch in der Schweiz ist dies relevant. Hier bilden die Schwergewichte Nestlé, Novartis und Roche rund 38% des Swiss Performance Index ab (Stand: März 2024). Entsprechend müssen die Konzentrationsrisiken bei der Portfoliozusammensetzung durch Pensionskassen – auch bei gutem Marktverlauf - laufend analysiert werden.

Credit Suisse-Übernahme beschäftigt die Pensionskassen

Neben der Regionalbankenkrise in den USA hielt die Übernahme der Credit Suisse durch die UBS die Pensionskassenverantwortlichen im ersten Quartal 2023 auf Trab. Die Erfahrungen aus dem Praxisalltag zeigen, dass sich die Führungsorgane von Pensionskassen mit der CS-Übernahme beschäftigen. Hierbei stehen nicht nur Fragen zu den Produkten resp. der Vermögensverwaltung im Raum, sondern auch zu den Custody Services (bspw. Verwahrung, Administration). Verschiedene Pensionskassen begegnen dem Wegfall der Credit Suisse durch die aktive Prüfung von anderen Anbietern (z.B. ZKB) oder durch die generelle Auffächerung der bezogenen Bankdienstleistungen auf verschiedene Anbieter (Multi Custody-Ansatz), sodass die Diversifikation nicht nur in Bezug auf die Asset Allocation, sondern auch in Bezug auf die Bankbeziehungen angewendet wird.

Complementa Pensionskassenstudie: Volatiles 2023 für Pensionskassen mit positivem Ausgang