Ein zentraler Akteur in Japans Unternehmensreform ist der Government Pension Investment Fund (GPIF), Japans größter öffentlicher Pensionsfonds. Er wurde 2001 gegründet und ist einer der größten Pensionsfonds der Welt.

Um das zur Unterstützung der alternden Bevölkerung Japans erforderliche Wachstum zu fördern, hat der GPIF in den letzten zehn Jahren seine Anlagestrategie von niedrig verzinsten japanischen Staatsanleihen auf Aktien umgestellt und seine Zielallokation in Aktien um das Fünffache erhöht, wobei ein erheblicher Teil auf japanische Aktien entfällt.

Der GPIF lässt sich auch von einer „Universalbesitzer“-Mentalität leiten, die anerkennt, dass er einen beträchtlichen Teil des gesamten Marktes besitzt, mit erheblichen Beteiligungen an zahlreichen Unternehmen in verschiedenen Sektoren. Angesichts dieses umfassenden Einflusses fördert der GPIF die langfristige Nachhaltigkeit und Stabilität des Marktes, indem er sich für höhere Governance-Standards einsetzt. So hat der GPIF beispielsweise ESG-orientierte Indizes für passive Allokationen eingeführt und Unternehmen dazu angehalten, ihre Praktiken zu verbessern, um in diese Indizes aufgenommen zu werden.

Reformen der Unternehmensführung

Gleichzeitig wurden in Japan umfangreiche Corporate-Governance-Reformen durchgeführt, deren Schwerpunkt auf der Verbesserung der Unabhängigkeit und der Diversität der Vorstände lag.

In den letzten zehn Jahren ist die Zahl der Unternehmen mit unabhängigen Direktoren deutlich gestiegen, was eine entscheidende Komponente für eine effektive Unternehmensführung ist.

Darüber hinaus hat sich ein kultureller Wandel hin zu einer größeren geschlechtsspezifischen Vielfalt in den Vorständen vollzogen, mit einem deutlichen Anstieg der Beteiligung von Frauen. Die im April 2022 in Kraft getretene Überarbeitung des japanischen Corporate-Governance-Kodex sieht bis 2025 eine weibliche Direktorin und bis 2030 einen Anteil von 30% weiblicher Direktorinnen vor.

Dieser Wandel spiegelt einen breiteren gesellschaftlichen Wandel in Japan wider, einschließlich der Bemühungen, den Vaterschaftsurlaub zu entstigmatisieren und die gemeinsame Verantwortung für die Kindererziehung zu fördern. Tatsächlich ist Japan das einzige uns bekannte Land, in dem der Prozentsatz der Männer, die Vaterschaftsurlaub nehmen, von den Unternehmen offengelegt werden muss.

Trotz dieser Fortschritte bleiben Herausforderungen bestehen. Wie unser Kollege Kyle Concannon in einem anderen Beitrag schrieb, rangieren japanische Unternehmen in Bezug auf die Unabhängigkeit des Vorstands, die Trennung von CEO und Vorsitz und weibliche Vorstandsmitglieder weit hinter ihren Konkurrenten in den Industrieländern und sogar hinter den meisten Schwellenländern. Japanische Unternehmen haben auch die höchste Anzahl von Verwaltungsratsmitgliedern, die älter als 70 Jahre sind (was angesichts der demografischen Gegebenheiten nicht überrascht).

Reformen an der Tokioter Börse

Die Tokioter Börse (TSE) hat ebenfalls eine entscheidende Rolle bei der Entwicklung der Corporate Governance in Japan gespielt. Im April 2022 strukturierte die TSE ihren Markt in drei Segmente um: Prime, Standard und Growth, die jeweils spezifische Governance-Anforderungen haben.

So müssen Unternehmen, die im Prime-Segment notiert sind, mindestens ein Drittel unabhängige Direktoren haben, bis 2025 einen weiblichen Direktor stellen und eine Qualifikationsmatrix offenlegen, um Transparenz über die Rollen der Vorstandsmitglieder zu schaffen.

Die TSE hat auch die elektronische Stimmabgabe und die gleichzeitige Offenlegung von Informationen in Englisch und Japanisch vorgeschrieben, um das Engagement der Anleger und die Transparenz zu verbessern.

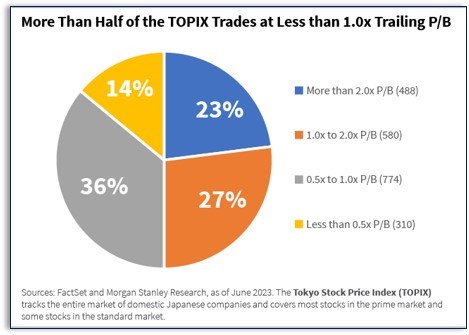

Schließlich fordert die TSE alle Unternehmen mit einem Kurs-Buchwert-Verhältnis (P/B) von weniger als eins (was bedeutet, dass der Markt das Unternehmen unter seinem Buchwert bewertet, was auf eine Unterbewertung oder potenzielle Probleme mit den Fundamentaldaten des Unternehmens hindeuten könnte) oder einer Eigenkapitalrendite (ROE) von weniger als 8% dringend auf, einen Plan zur Verbesserung der Kapitaleffizienz und zur Förderung von Investitionen zu entwickeln. Unternehmen, die einen solchen Plan nicht entwickeln, könnten von der Börse genommen werden.

Im Januar 2024 begann die TSE damit, öffentlich die Namen der börsennotierten Unternehmen zu nennen, die ihrer Aufforderung nachgekommen sind. Hiromi Yamaji, Vorstandsvorsitzender der Japan Exchange Group, die die TSE kontrolliert, wurde in der Financial Times wie folgt zitiert: „Wir werden die Liste jeden Monat erneuern. In Japan (...) ist Gruppenzwang oder Nudging eine sehr wichtige Methode, um die Menschen zum Vorwärtskommen zu bewegen.“

Der Druck für eine bessere Kapitaleffizienz

Apropos Eigenkapitalrendite: Die Verbesserung des Kapitalmanagements ist ein weiterer Schwerpunkt der laufenden Reformen in Japan, denn viele japanische Unternehmen haben eine schlechte Eigenkapitalrendite, die angibt, wie gut ein Unternehmen sein Eigenkapital zur Gewinnerzielung einsetzt. Eine höhere Eigenkapitalrendite deutet darauf hin, dass das Unternehmen sein Kapital effektiv zur Gewinngenerierung einsetzt.

Derzeit haben jedoch viele japanische Unternehmen eine niedrige Eigenkapitalrendite. Etwa 40% der japanischen Aktien, die im TOPIX 500 gelistet sind, haben eine Eigenkapitalrendite von weniger als 8%. In den Vereinigten Staaten liegt diese Zahl bei 14% und in Europa bei 19%.

Um dieses Problem anzugehen, hat Japan die PDCA-Methode (Plan-Do-Check-Act) eingeführt, einen Verbesserungszyklus, der auf der wissenschaftlichen Methode beruht, eine Änderung in einem Prozess vorzuschlagen, die Änderung umzusetzen, die Ergebnisse zu messen und geeignete Maßnahmen zu ergreifen.

Dies sollte nach Ansicht Japans die Unternehmen dazu ermutigen, ihre Investitionsstrategien zu formulieren und zu verbessern, einschließlich Forschung und Entwicklung, Kapitalausgaben und Aktionärsrenditen durch Rückkäufe und Dividenden.

Darüber hinaus gibt es erhebliche Bestrebungen, die Überkreuzbeteiligungen zu reduzieren, was sich erheblich auf die Gesamtmarktrendite auswirken könnte. So könnte beispielsweise die Angleichung der japanischen Cross-Shareholding-Quoten an die der Vereinigten Staaten und Europas die Marktrendite um bis zu 300 Basispunkte erhöhen.

Einbindung der globalen Anlegergemeinschaft

Die TSE arbeitet aktiv an der Förderung eines transparenten und effektiven Dialogs zwischen Unternehmen und Investoren. Dazu gehören globale Investorentreffen, bei denen japanische Unternehmen ermutigt werden, mit internationalen Investoren in Kontakt zu treten, um ihren Bekanntheitsgrad und ihre Attraktivität für Investoren zu erhöhen.

Schlussfolgerung

Japans Corporate Governance hat sich in den letzten zehn Jahren stark gewandelt und den Grundstein für eine vielversprechende Zukunft gelegt.

Es bleibt zwar noch viel zu tun, aber die bisherigen Fortschritte sind ermutigend. Die laufenden Reformen in Verbindung mit Japans strategischem Schwerpunkt auf der Verbesserung der Kapitaleffizienz und der Einbindung der Anleger sollten zu einer besseren Abstimmung zwischen den Entscheidungsträgern und den Anlegern führen, was unserer Meinung nach zu einem verbesserten Risikomanagement, einer besseren Entscheidungsfindung, die sich auf die Wertschöpfung konzentriert, und letztlich zu besseren Renditen für die Aktionäre führen wird.

Wir sind der Meinung, dass Japan im Zuge seiner weiteren Entwicklung und Modernisierung ein relevanterer und attraktiverer Markt für globale Anleger werden kann, der überzeugende Wachstums- und Gewinnsteigerungsaussichten bietet. Wir sehen auch eine überzeugende Bottom-up-Story, die auf mehreren Forschungsreisen vor Ort basiert.

---

*) Blake Pontius, CFA, Direktor für nachhaltige Investitionen, und Rita Spitz, CFA, Partnerin, Research-Analystin im Global Equity Team von William Blair

Gastbeitrag: Die Evolution der Corporate Governance in Japan

Blake Pontius, CFA

Rita Spitz, CFA