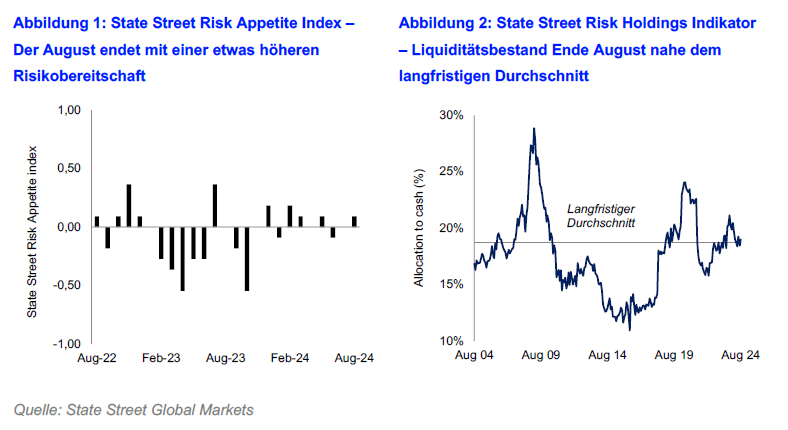

Eigentlich sollte der August ein ruhiger Monat werden, in dem Anleger Zeit finden zum Ausruhen, Projekte nachzuholen, zu lesen und sich auf den Endspurt zum Jahresende vorzubereiten. Nicht so in diesem Jahr! Der August begann mit dem größten Volatilitätssprung in diesem Jahr: Tech-Aktien litten unter einer Verkaufswelle und Carry Trades wurden in Windeseile aufgelöst. Die institutionellen Anleger reagierten schnell – sie verkauften riskante Aktien und Währungen und schichteten von Aktien in Liquidität um. Dieser Ausbruch von Risikoaversion war jedoch nicht von Dauer, da die Marktteilnehmer rasch einen aggressiveren Zinssenkungszyklus der Fed einpreisten. Risikoreiche Vermögenswerte erholten sich von ihren Verlusten, während institutionelle Anleger langsam begannen, wieder risikoreiche Positionen aufzubauen (siehe Abb. 1 am Ende des Artikels).

„Fed Chairman Jay Powell beruhigte die Marktteilnehmer mit der Aussage, dass die Zeit für eine Anpassung der Politik gekommen sei, und löste damit nach den vorherigen Positionsanpassungen wieder eine Zunahme der Risikobereitschaft sowie Mittelflüsse in Aktien und Fremdwährungen gegen Monatsende aus. Wir beobachten diese Mittelflüsse jetzt genau, um ein besseres Bild darüber zu bekommen, ob die Funken einer konstruktiveren Risikostimmung eine Risiko-Rallye auslösen können oder ob Rezessionsängste die wieder positivere Stimmung im Keim ersticken werden“, sagt Marija Veitmane, Head of Equity Strategy bei State Street Global Markets.

Der Anteil der Liquiditätsbestände institutioneller Anleger hat sich im August leicht erhöht (55 Basispunkte), liegt aber weiterhin nahe an den langfristigen Durchschnittswerten (sh. Abb. 2 am Ende des Artikels). Die Allokation in Aktien und Anleihen ist dagegen zurückgegangen.

„Institutionelle Anleger haben auf den drastischen Ausverkauf am Aktienmarkt Anfang August reagiert, indem sie trotz der Aktienrallye in der zweiten Monatshälfte ihre Allokation in Aktien verringerten. Ermutigend ist, dass ihre Aktienquote niedriger ist als zu Beginn früherer Zinssenkungszyklen. Dies macht Hoffnung, dass die institutionellen Anleger, selbst wenn sich die Konjunkturdaten verschlechtern sollten, in gewissem Maße auf eine Marktschwäche vorbereitet sind, was auf einen möglicherweise weniger aggressiven Ausverkauf hindeuten könnte“, ergänzt Veitmane.

Regionaler Kommentar für Europa

Der August war alles andere als der erhoffte ruhige Urlaubsmonat, den viele Anleger gewöhnlich am Pool verbringen, wo sie dann nur gelegentlich die Kurse an ihren Mobiltelefonen überprüfen. Stattdessen kam es zu Monatsbeginn zu einem starken Ausverkauf von risikoreichen Wertpapieren, gefolgt von einer ebenso starken Erholung. Oberflächlich betrachtet sieht es so aus, als hätten die institutionellen Anleger die Volatilitätswelle verschlafen - ihre derzeitige Allokation in liquiden Mitteln liegt nur geringfügig über dem Niveau vom Monatsanfang, während die Bestände in Aktien und Anleihen nur wenig niedriger sind. Dies ist jedoch auf einen reinen Kalendereffekt zurückzuführen. So sank die gesamte Aktienallokation in der ersten Augusthälfte um 1,5 Prozentpunkte (nur in 3% aller Fälle in den letzten mehr als 25 Jahren wurde ein größerer Rückgang festgestellt), nur um sich dann in der zweiten Augusthälfte wieder zu erholen.

Über weite Strecken des Monats August verringerten die institutionellen Anleger auch das Risiko in ihren Aktien- und Fremdwährungsportfolios. Anleger in festverzinsliche Wertpapiere waren - wenig überraschend – viel optimistischer. Aktienanleger schichteten von überkauften Tech-Aktien in defensive Titel mit niedrigerem Beta um, während Devisen-Carry-Trades aufgelöst wurden. Der Pessimismus war jedoch nicht von Dauer. Fed Chairman Jay Powell beruhigte die Marktteilnehmer mit der Aussage, dass die Zeit für eine Anpassung der Politik gekommen sei, und löste damit nach den vorherigen Positionsanpassungen wieder eine Zunahme der Risikobereitschaft sowie Mittelflüsse in Aktien und Fremdwährungen gegen Monatsende aus. Wir beobachten diese Mittelflüsse jetzt genau, um ein besseres Bild darüber zu bekommen, ob die Funken einer konstruktiveren Risikostimmung eine Risiko-Rallye auslösen können oder ob Rezessionsängste die wieder positivere Stimmung im Keim ersticken werden.

Während die Marktteilnehmer über das Ob und Wann einer Rezession in den USA debattieren, sind die Realitäten, was Konjunktur und Unternehmensgewinne in Europa betrifft, düsterer. Daher ist es keine Überraschung, dass die Anleger defensive europäische Aktien bevorzugen und kräftig risikoreichere Staatsanleihen - BTPS, Bonos - kaufen, während sie den Euro stark untergewichten.

August bringt extreme Stimmungsschwankungen: Institutionelle Anleger bauen zunächst abrupt Risiken ab, nur um danach sofort wieder ins Risiko zu gehen